Spořící účty jsou zdánlivě jednoduché. Vložíte své peníze a jako bonus získáváte drobný úrok. Přesto je nutné spořící účty využívat správně, jinak zbytečně přicházíte o své peníze.

Zde je pět nejčastějších způsobů, kterými lidé využívají své spořící účty špatně.

1. Ukládání všech peněz na spořící účet

Mít část peněz na svém spořícím účtu je správné rozhodnutí. Pokud nastane nějaká neočekávaná situace, je důležité mít k dispozici peníze, které lze téměř okamžitě vybrat.

Na druhou stranu, vzhledem k extrémně nízkým úrokovým sazbám na spořících účtech, kdy žádná z bank nenabízí úrok vyšší než 1 % , nemá smysl mít na spořícím účtu všechny své spořené peníze. Místo toho je zainvestujte do akcií, dluhopisů, nebo ETF, které odpovídají vašemu investičnímu profilu. Tak se můžete rozhodnout pro poměr rizika a výnosu, který vám vyhovuje a zároveň diverzifikovat a zhodnotit své finance.

2. Nepozornost při sledování čísel

V televizi, nebo na internetu můžete najít spořící účet, který nabízí vyšší zhodnocení než ostatní. Než však převedete svoje peníze, zkontrolujte, jestli nejde pouze o nabídku na několik měsíců, po které se úroková míra změní na nižší.

Druhým důležitým faktorem jsou doplňující podmínky pro získání úrokové míry. Banky rády nabízejí úrokovou míru, kterou však dostanete až po splnění podmínek, jako je určitý měsíční obrat na účtu, či několik výběrů z bankomatů v rámci měsíce.

Při nesplnění těchto podmínek vám hrozí nulový úrok, či poplatky, se kterými jste nepočítali.

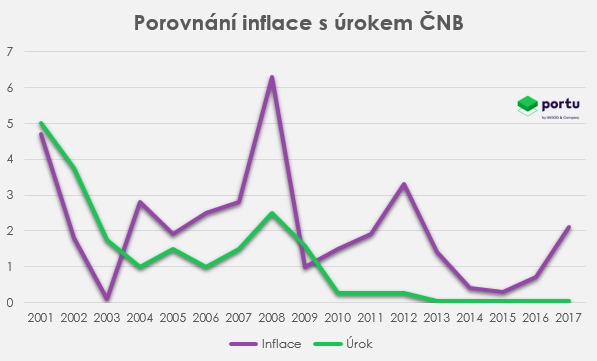

3. Spořící účet jako obrana proti inflaci

S dnešními úrokovými sazbami nedává smysl chránit se proti inflaci vkládáním peněz na spořící účet. Proč? Představte si, že začátkem roku uložíte na účet 10 000 Kč. Při maximální úrokové sazbě 1%, tak na konci roku budete mít 10 100 Kč. Mezitím, ČNB má za svůj inflační cíl 2%, což znamená, že byste museli naspořit o 100 Kč více, abyste vykompenzovali zvyšující se ceny zboží a služeb.

S 10 100 Kč na svém spořící účtu tak ve skutečnosti ztrácíte peníze a za naspořené peníze si tak můžete koupit méně, než jste mohli rok před tím.

Pokud chcete, aby vaše peníze neztrácely hodnotu z důvodu inflace, je nutné spořit je jinde, než na tradičních spořících účtech.

Graf1: Porovnání inflace s úrokovou mírou ČNB (data: ČSÚ, Kurzy.cz)

4. Vybírání malých částek ze spořícího účtu

Princip spořících účtu je ukládání peněz, které využijete na nákupy v budoucnosti. Je jedno, jestli jde o nákup auta, vysněnou dovolenou, nebo o peněžní jistotu v případě nečekané události.

Pokud však ze spořícího účtu budete vybírat peníze pokaždé, kdy si chcete něco koupit a nemáte dostatek peněz na svém běžném účtu, ztrácí spoření smysl a jen těžko dosáhnete svého cíle.

Jakmile vložíte peníze na svůj spořící účet, snažte se, aby zde peníze vydržely. A to nejlépe do doby než nedosáhnete svého cíle. Pokud si sebou stejně nejste jistí, založte si účet, který není vázán na váš běžný účet a bude tak těžší využít peníze na impulzivní nákupy.

5. Spoření na důchod na spořícím účtu

Pokud své peníze na důchod ukládáte na spořící účet, děláte obrovskou chybu, která vás stojí víc, než si dokážete představit. Důvod je jednoduchý, je jím opět nízká úroková sazba.

Pojďme si to ukázat na příkladu.

Představme si, že začínáte spořit s 10 000 Kč a na svůj účet vkládáte každý měsíc 1 000 Kč. Pro zjednodušení budeme předpokládat že úrok bude po celou dobu ono 1 %. Po 25 letech, při odchodu do důchodu tak budete mít naspořeno 353 576 Kč , což znamená, že váš zisk z úroků bude 43 576 Kč.

Pokud však peníze budete investovat přes Portu, kde pro náš model budeme počítat s úrokem 7 % a začnete opět s vkladem 10 000 Kč a měsíčním příspěvkem 1000 Kč, dosáhnete tak po 25 letech částky 841 744 Kč. Váš zisk ve výsledku bude 531 744 Kč. Rozdíl tak není jen 6 %, jak by někoho mohlo na první pohled napadnout. Výsledný zisk je více než 12násobný.

Graf2: Porovnání zisku ze spořícího účtu a Portu (data: vlastní výpočet)

Nezapomínejte však, že se jedná o rizikovější investici než pouhé vkládání peněz na spořící účet. Hodnota zúročení v našem příkladu je určena dle historického vývoje trhu, který se pohybuje na úrovni 7-10 % ročně. Úroková míra se tak může lišit v závislosti na rizikovosti profilu, či vývoji trhu. Historický vývoj nemusí odpovídat vývoji budoucímu a reálné zisky se mohou lišit.

V dlouhém období jsou však dle historických dat výkyvy vždy vyrovnány a dochází tak k postupnému růstu.

Graf3: Hodnota S&P za posledních 25 let (data: Yahoo)

Má tedy smysl používat spořící účet?

Spořící účet sice nabízí nízkou úrokovou míru, ale ve většině případů se jedná o velmi likvidní aktivum. To v praxi znamená, že peníze můžete vybrat do druhého dne. Díky tomu lze neočekávanou situaci, jako je rozbitá lednička, řešit ze dne na den.

Na druhou stranu, při dlouhodobějším uložení peněz na spořícím účtu ztrácí vaše peníze hodnotu. To především kvůli nízké úrokové míře, která nestačí ani na pokrytí inflace. Pro dlouhodobější investice je tak vhodný produkt, který nabízí vyšší úrokové zhodnocení.