Trhy jsou v současné době jako na horské dráze. Prolomeny byly všemožné mnohaleté rekordy rychlostí poklesů i nárůstů. Pryč je doba, kdy denní změny cen ve výši 3 nebo 5 % byly nebývalým vzrušením – dnes nás nepřekvapí denní pohyb o 12 % oběma směry. Jsme ve zcela nové fázi vývoje kapitálových trhů, jak se ale máme chovat?

Srovnáme-li vývoj posledních několika týdnů s historickými dramatickými poklesy a krizemi, vidíme jedno: propad byl nebývale dynamický. Trhy spadly od svého vrcholu o 30 % nejrychleji v historii akciových trhů. Téměř dvakrát rychleji než v roce 1929 a přibližně desetkrát rychleji než v roce 2008-2009. Ilustruje to následující graf srovnávající průběhy medvědích trhů amerického indexu S&P 500.

Zdroj: data Bloomberg, vlastní zpracování

Přišla taková Talebova černá labuť – průběh posledních týdnů nebo současnou situaci by jen těžko někdo předpověděl. A že se nejednalo vůbec o malou labuť dokládá i fakt, že index VIX odrážející volatilitu amerických akcií (též nazývaná index strachu) vyletěl nad hranici 80 bodů a překonal tak své maximum z roku 2008.

A právě historicky bezprecedentně rychlé tempo propadu zamotalo mnohým investorům hlavu. Zvláště pak těm, kteří se v investování řídí výhradně matematickými modely postavenými na historických datech. Jak to? Ukažme si příklad.

Jak reagují robo-advisoři?

Portu kromě sledování vývoje na trzích také bedlivě pozoruje reakce různých portfolio manažerů fondů i velkých zahraničních robo-advisorů. K účtům na těch světově nejvýznamnějších jako jsou například americký Betterment, Wealthfront, M1 Finance nebo německý Scalable Capital má Portu přístup a je zajímavé sledovat, jak odlišné kroky v současné době volí. Zatímco Portu, stejně jako například Betterment, k změnám struktury cílových portfolií v této době nepřistoupilo, výrazné změny provedl Scalable Capital – podívejme se na ně zblízka.

Scalable Capital operuje především v Německu a Velké Británii. Dle dostupných informací spravuje cca 2 miliardy EUR pro 60 tisíc klientů a považuje se za evropského lídra. V růstu mu pomohlo především velké partnerství s ING bankou, která přispěla k distribuci. Pro založení účtu je potřeba mít německý, respektive britský bankovní účet a minimální investice je 10 000 EUR, respektive liber.

Investiční model Scalable Capital je postavený na dynamickém řízení rizika v podobě cílování předem stanovené rizikovosti. Ve svých portfoliích dělá aktivně nákupy a prodeje různých tříd aktiv, aby udržel cílovou, číselně vyjádřenou rizikovost – Value at Risk (VaR). Klientům nabízí zvolit si portfolio s konkrétní hodnotou roční VaR, maximálně však 25 % (při spolehlivosti 95 %). Modely společnosti se pak snaží budoucí rizikovost predikovat a dle toho upravují složení portfolií. Celou metodiku má společnost velmi detailně popsanou na svých stránkách.

Value at risk (VaR) je statistická metoda kvantifikování finančního rizika, běžně používaná v bankovnictví nebo pojišťovnictví. Pro určité budoucí časové období udává VaR největší potenciální ztrátu, kterou lze s určitou pravděpodobností očekávat. Statisticky jde o jednostranný kvantil (nejčastěji se používá 99 nebo 95 %) z rozdělení zisků a ztrát drženého portfolia v průběhu určité doby stanovený na základě historických dat. Výpočet VaR předpokládá normální rozdělení denních výnosů portfolia.Příklad: Jednoroční VaR 20 % se spolehlivostí 95 % nám říká:

– Hodnota naší investice během 1 roku s pravděpodobností 95 % neklesne o více než o 20 % a pohledem z druhé strany také:

– v 5 % let (1 rok z 20) lze očekávat ztrátu větší než 20 % (klidně ale 30 nebo i 50 %)

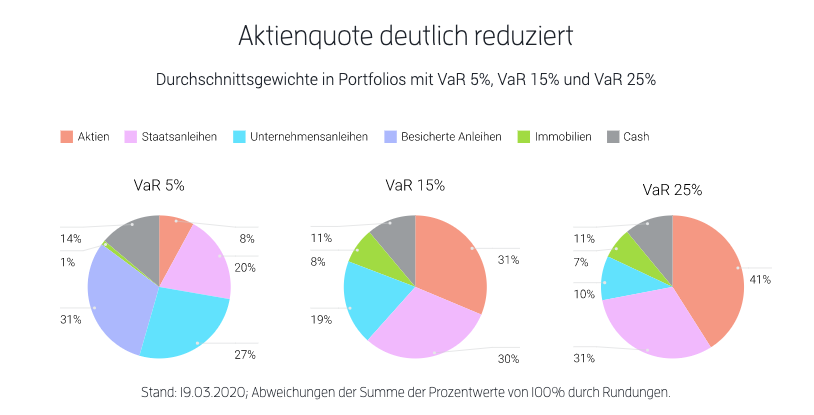

V návaznosti na události posledních týdnů a s ohledem na svou ryze matematicky založenou investiční metodiku provedl Scalable Capital v posledních dnech (mezi 17.-25.3.) značné změny v portfoliích. Například u svého nejvíce rizikového portfolia (VaR 25 %) odprodali nyní po propadu akcie tak, aby snížili jejích zastoupení z původních 70 % na aktuálních 41 %. Současně nakoupili evropské státní dluhopisy, a to do výše 31 % portfolia. A také navýšili podíl hotovosti na 11 %.

Zdroj: blog německé společnosti Scalable Capital

Proč tyto kroky po největším propadu, možná se ptáte? Důvod je jednoduchý – původní rozložení již nesplňovalo cíl VaR 25 %. Do modelu se promítly nebývale silné výkyvy cen v posledních týdnech, na které reagoval navržením vizuálně výrazně konzervativnější struktury, aby laicky řečeno „seděla čísla“. Tedy, aby i nadále matematicky platilo, že s pravděpodobností 95 % tohle portfolio nespadne za další rok o více jak 25 %.

V tom však spočívá zásadní úskalí investičních přístupů postavených na ryze matematickém řešení – na Černé labutě nejsou nastavené a nedokáží s nimi dobře pracovat. Matematicky spočteno sice vzrostla rizikovost jednotlivých tříd aktiv v absolutních číslech. Zvýšilo se však nějak riziko, že nás brzy čeká další taková černá labuť, na kterou musíme portfolio připravit, aby „na 95 % nespadlo o víc jak 25“? Pravděpodobně ne.

Otázkou spíše je, jak se změnila jejich relativní rizikovost vůči sobě a jak se změnily dlouhodobé výhledy na další období? Zde matematické modely mohou poskytnout cenné informace, neměly by však vést k unáhleným rozhodnutím. Zvláště pokud:

- jsou nyní ovlivněny extrémními daty posledních dní a týdnů (statisticky by šlo hovořit o tzv. outliers).

- sahá investiční horizont lidí často k 5, 10 nebo i 20 rokům – tedy převyšuje dobu, kterou světové ekonomiky po krizích potřebovaly k zotavení.

Nikdo nyní pochopitelně nedokáže říci, jak se trhy v následujících dnech a týdnech budou vyvíjet – nepředvídatelných faktorů, které to ovlivňují, je zkrátka příliš mnoho. Až s odstupem času všichni uvidíme, která investiční strategie byla „tou pravou“. Nicméně v Portu se snažíme na celou situaci dívat spíše s odstupem. Myslíme, že pokud měly zásahy typu prodej akcií – nákup státních dluhopisů smysl, bylo to možná na konci února, ne o téměř měsíc poté.

Věříme, že se my všichni jako společnost dokážeme s pandemií vypořádat a ekonomiky se začnou vracet ke svému původnímu výkonu. Možná to ještě nějaký čas potrvá, ale s příchodem více pozitivních zpráv mohou trhy začít rychle růst a Portu nechce růstový potenciál akcií limitovat. Proto v současné době cílové váhy v portfoliích nemění.

——————–

Na co si dát po přečtení tohoto článku pozor?

– Článek není investičním doporučením

– Historická výnosnost není nikdy zárukou budoucích výnosů

– Investice na kapitálových trzích jsou vždy rizikové

– Portu negarantuje dosažení výnosů z investice na kapitálových trzích

– Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás dostupné tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.