Stejně jako na konci minulého roku nastal správný čas bilancovat a ohlédnout se za tím, co rok 2021 přinesl. I letošek patřil koronavirové pandemii a různorodé snaze jednotlivých vlád balancovat mezi maximální ochranou životů a udržením ekonomického růstu. Do popředí se ovšem začaly dostávat i první následky plynoucí z bezprecedentních fiskálních a monetárních zásahů, které uvedly vlády a centrální banky do pohybu v reakci na začátek pandemie. Do médií se po letech vrátila v plné síle inflace, a to s různými přízvisky od „přechodné inflace“ až po strašáky jako je hyperinflace a stagflace. Investoři ovšem přijaly tuto situaci s ledovým klidem a navzdory určité volatilitě skončila většina akciových trhů ve dvouciferných plusech. Největší odměnu si tak odnesli zejména dlouhodobí investoři, kteří se „panikou z médií“ nenechali zastrašit.

Předpovědi z minulého roku a realita

Před rokem jsme se mimo jiné věnovali cenám akcií, které se z pohledu historických valuací tvářili předražené a mnoho investorů tak začalo uvažovat o stáhnutí se z akciového trhu. Konkrétně jsme psali „…Zatímco P/E poměr amerických akcií se v posledních letech pohyboval mezi 16 až 22, letos vyskočil až na 28. V příštím roce očekáváme pokles P/E indexu S&P500 zpátky k hodnotě 23 s tím, jak firmy začnou znovu generovat zisky, jejichž výpadek jsme letos zaznamenali v důsledku covidu. Přestože budou akcie vypadat z historického pohledu „drahé“, nebudou jejich ceny dle našeho názoru padat. Půjde o nový normál P/E reflektující množství volných peněz a nulových úrokových sazeb. Akcie tedy budou drahé, přesto porostou.“

Poměr mezi tržními cenami akcií a ziskem u amerických firem opravdu poklesl, a to především díky nad očekávání dobré ziskovosti zmiňovaných společností. Tomu, aby zamířil k hodnotě 23 ale zabránil prudký růst, kdy americký index S&P 500 posílil za uplynulý rok o více než 27 %. Potvrdilo se tak odhad, že akcie zůstanou drahé a přesto porostou – jen akcie rostly ještě rychleji, než jsme si na konci minulého roku dovolili odhadovat.

Mimo jiné jsme minulý rok také psali: „…Geograficky očekáváme růst významu asijských trhů a Číny, role a zastoupení Spojených států ale bude i nadále dominantní“. Na jednu stranu se tento předpoklad potvrdil, kdy Čína těží z lepšího zvládání pandemie a prudkého obnovení poptávky po zboží. Na druhou stranu při pohledu na asijské indexy to tak vypadat nemusí. Hongkongský index Hang Seng má za sebou nejhorší rok za poslední dekádu a odepisuje přes 15 %. Čistě čínský SSE Composite sice končí rok v mírném plusu, se Spojenými státy nebo Evropou se ale rovnat zdaleka nemůže. Na vině je kromě kauzy Evergrande zejména čínská vláda, která opět ukázala svoji moc. Skrze řadu regulací, a ne zcela průhledných zásahů dala za pravdu investorům, kteří se kvůli politickému riziku čínskému trhu raději vyhýbají. Na druhou stranu ale vytvořila i příležitost pro investory, kteří „ve světě drahých akcií“ hledají výhodné nákupy. V rámci diverzifikace tak působí čínský trh přinejmenším zajímavě.

Předpovědi do roku 2022

Věříme, že předvídat budoucí vývoj je extrémně složité a ve většině případů nemožné. Ostatně to je jeden z hlavních důvodů, proč propagujeme pasivní a široce diverzifikovaný přístup k investování. Přesto se odvážíme několik střízlivých odhadů, stejně jako před rokem, zmínit.

Americké trh i nadále poroste

Stejně jako před rokem se ocitáme v situaci, kdy se akciové trhy mohou jevit předraženě a nabízí se otázka, jestli nepočkat mimo trh na ochlazení. Pokud se podíváte na odhady velkých amerických investičních bank a dalších institucí, odpověď zní spíše ne. Ty totiž až na výjimky počítají s dalším růstem indexu S&P 500, byť samozřejmě s nižším než v tomto roce. Mediánový odhad počítá s růstem indexu na hodnotu 5000, což při aktuální výši znamená zhodnocení o 4,3 %. Nutno podotknout, že většina těchto odhadů pochází z dřívějších měsíců a nereflektují nedávný prosincový růst, tudíž aktuální cílová hodnota by pravděpodobně byla ještě vyšší.

Inflace zůstane vysoká

Minimálně v první polovině roku porostou ceny v ČR meziročním tempem mezi 5-10 %. Zatímco mediálně bude inflace neustálým opakováním možná i začínat nudit, reálný jev ještě více rozevře nůžky ve společnosti. Růst cen poškodí zejména domácnosti bez většího množství aktiv – ať už v podobě akcií nebo třeba nemovitostí. Rozdílovou položkou mezi oběma skupinami pak bude zejména finanční (a investiční!) gramotnost. V průměru se česká inflace v příštím roce vyšplhá na úroveň okolo 6 % a minimálně spořící účty zůstanou (stejně jako v předchozích letech) bez šance.

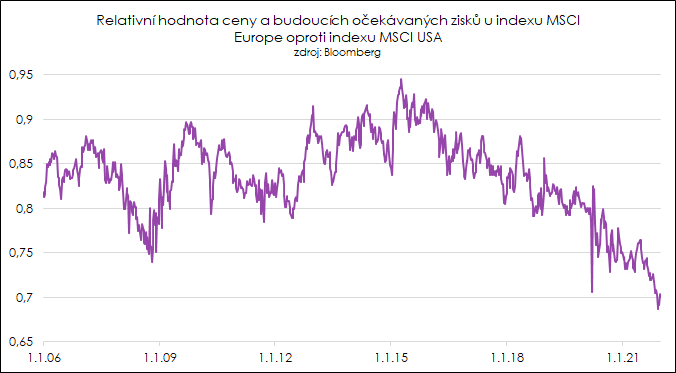

Evropa po letech porazí Spojené státy

Když se zamyslíte nad největšími a nejrychleji rostoucími firmami, kolik z nich bude z Evropy? Pravda je taková, že sázet na „místní trh“ se v posledních letech příliš nevyplácelo. To ovšem neznamená, že Evropa nemá co nabídnout. Má řadu zavedených firem se stabilnější základnou, častou dlouhodobě vyplácenou dividendou a v neposlední řadě dobře rozjetou „zelenou agendou“. Zdaleka nejlákavěji ale vypadají valuace evropských akcií v porovnání s americkým trhem. Z pohledu ceny akcií a očekávaných zisků se evropský trh obchoduje vůči americkému se zhruba 30% slevou. Nepoměru si všímají i velké americké investiční banky, které začínají klientům evropské akcie více a více doporučovat, minimálně v případě delších horizontů. Může tak mít smysl, aby Evropa alespoň částečně vstupovala i do vašeho portfolia.

Dlouhodobé a pasivní investování bude i nadále vítězit

Podle renomovaného průzkumu společnosti SPIVA většina aktivních správců proti vývoji trhu prohrává. S každým rokem navíc se propast zvyšuje a v dvacetiletém horizontu dokáže porazit index méně než desetina z nich. Obrat nepřinesla ani příležitost v podobě prudkého poklesu na jaře 2020 a odliv z aktivních fondů do pasivních pokračuje dále. Na nastaveném trendu nic nezmění ani příští rok, a věříme že Česká republika bude v tomto ohledu západní země i nadále následovat.

Poslechněte si podcast s Radimem Krejčím

—————————————————————–

Na co si dát po přečtení tohoto článku pozor?

– Článek není investičním doporučením

– Historická výnosnost není nikdy zárukou budoucích výnosů

– Investice na kapitálových trzích jsou vždy rizikové

– Portu negarantuje dosažení výnosů z investice na kapitálových trzích

– Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.