Nevíte jistě, jestli má cenu dávat dětem peníze stranou? Více než dvě třetiny rodičů pro budoucnost svých dětí pravidelně šetří. Je však potřeba důkladně prostudovat a zvážit všechny plusy i mínusy produktů, které současný trh nabízí a nenaletět na zdánlivě vysoké zisky. Můžete se tak vyhnout možnému nepříjemnému překvapení v budoucnu.

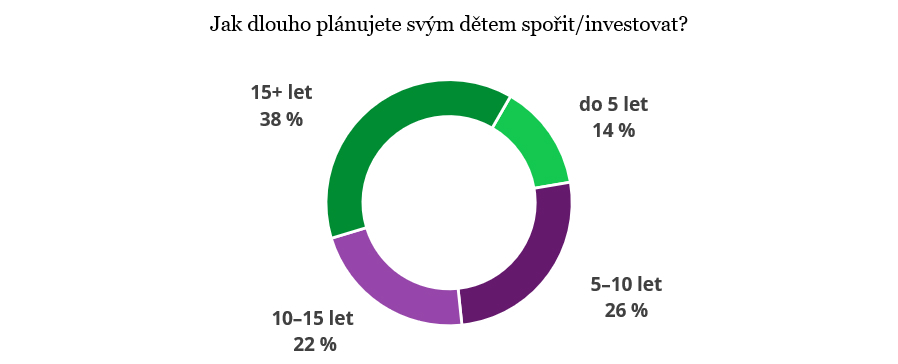

Koncem minulého roku jsme v rámci průzkumu zjišťovali, jestli rodiče svým dětem spoří nebo investují. Více než 60 % dotazovaných odpovědělo, že dětem peníze stranou odkládají. Ať už pro jejich snazší start do dospělého života, na bydlení nebo studia. Částka, kterou v průměru odkládají na dětské investiční nebo spořicí účty se pohybuje v rozmezí 500 až 1 000 korun měsíčně.

Mimo klasická investiční portfolia pro dospělé nabízí Portu možnost investovat i pro naše nejmenší. Dětské účty spatřily poprvé světlo světa v prosinci 2019. Po téměř dvou letech můžeme říct, že si jako produkt získaly velkou oblibu, která neustále roste. V současné době evidujeme více než 3,5 tisíce dětských účtů, přičemž hranice čtyř tisíc není vůbec daleko. Účty pro děti fungují velmi podobně jako standardní investiční účty na platformě. Jelikož je pro nás budoucnost dětí našich investorů důležitá, rozhodli jsme se pro dětské účty vytvořit nejvýhodnější možný poplatek za správu, a to pouze 0,25 % ročně oproti standardnímu 1 % (bez slev plynoucích z délky fixovaného období).

Zhruba dvě třetiny všech dětských portfolií našich investorů tvoří dynamické investiční strategie, které jsou složeny buď úplně, nebo z drtivé většiny akciemi. Na škále rizika, které je investor ochoten podstoupit, tomu odpovídá rizikový profil 9 a 10. Ty označují portfolia s nejvyšší mírou rizika, zároveň ale umožňují také nejvyšší míru zhodnocení úspor. Nižší rizikový profil než 7 má u nás pouze 10 % dětských portfolií, u nichž hraje velkou roli vyšší věk dítěte, investiční horizont je tím pádem kratší. Jakmile dítě dosáhne plnoletosti, veškerá práva k účtu přechází na něj a může tak směle v investování pokračovat.

Během posledních 2 měsíců jsme o produkt zaznamenali rekordní zájem, šlo o nárůst okolo 10 %, který si vysvětlujeme především jako reakci na vzrůstající inflaci a rostoucí ceny. Roli hraje také fakt, že se lidé snaží v oblasti financí více vzdělávat a zamezit tak tomu, že jejich úspory nebudou mít v budoucnosti ani zdaleka takovou hodnotu, jakou mají dnes. Více si zjišťují, jaké produkty se na trhu nachází a co je pro ně a jejich děti nejlepší. Právě proto se jim snažíme nabídnout efektivnější alternativu.

Situace ohledně investiční gramotnosti se sice v České republice výrazně zlepšuje, v porovnání se Západem však v tomto směru stále zaostáváme. Vliv na to má především socialistický model hospodářství, který byl v zemi nastolen po druhé světové válce a přetrvával až do sametové revoluce. Následky více než 40 let trvajícího režimu jsou bohužel vidět dodnes, a to nejen v oblasti financí.

Většina rodičů například dětem stále odkládá peníze formou spořicích účtů nebo stavebního spoření. Při spoření ukládáte peníze stranou a máte předem dané, jaký bude výnos. Ne příliš vysoký, ale zato prakticky zaručený. Pokud spoříte, činíte tak bez tzv. investičního rizika, tedy pravděpodobnosti snížení hodnoty uložených prostředků. „Stavebko“ je navíc lákavé díky tomu, že stát na něj nabízí příspěvek, který činí až 2 000 Kč ročně. Při pravidelném spoření nižší částky v horizontu několika let se tak lze dostat na výnos okolo čtyřem procentům. Na druhou stranu může spoření výrazně ovlivnit měnící se výše úrokových sazeb nebo případný neúspěch banky.

Čím dál tím více si však rodiče uvědomují, že úrok ze stavebního spoření mnohdy nestačí ani na pokrytí inflace, což může v případě dlouhodobého horizontu představovat problém. Porazit inflaci lze, nicméně za předpokladu vyššího rizika. Chce-li člověk vyšší zhodnocení, musí se dívat spíše po možnostech investování do akcií či dluhopisů. S tím sice je spojeno tržní riziko kolísání hodnoty investice, dlouhodobě je však možné dosáhnout nejvyšších výnosů.

Pravděpodobnost, že investice bude zisková, však výrazně roste především s prodlužující se dobou trvání investice – a tu mají vaše děti opravdu dlouhou. Čím déle tedy člověk investuje, tím nižší je riziko, že vlivem kolísání trhů dojde ke snížení hodnoty jeho investic. Mimo jiné, díky složenému úročení, kdy se zhodnocují i připsané úroky a výnosy, lze zhodnotit i relativně nízké částky v řádek stokorun či jednotek tisíců. Kdo se bojí, nesmí zkrátka do lesa. Nutno také dodat, že investování pro děti není jen o penězích jako takových. Důraz by měl být kladen hlavně na jejich finanční gramotnost. Až totiž v 18 letech investiční portfolio převezmou, bude třeba, aby se ho zhostily zodpovědně a s penězi dobře naložily. Žádný z rodičů určitě netouží po tom, aby jimi pečlivě nastřádané peníze jejich potomci hned na prahu dospělosti „rozfofrovali“.

Jedno je však jisté, čím dříve začnete vašim ratolestem investovat, tím vděčnější vám jednou budou. Každá tisícovka navíc se totiž počítá. Tak na co čekat?