Většina lidí má tendenci nakupovat, když trhy rostou, a naopak rychle prodávat, pokud vidí jejich propad. Rozhodovat se emocionálně je součástí lidské povahy. U investování se ale takové rozhodování nevyplácí. Často totiž vede ke zklamání, když trhy náhle změní směr. O tom, jak emoce a psychologie ovlivňuje investice a výnosy si můžete přečíst zde. Dnes si ukážeme, proč byste při dlouhodobém investování měli nechat stranou jak emoce, tak i snahu načasovat nákup a prodej.

Vidíme-li rostoucí graf, či trend, máme tendenci nakoupit – vypadá to prostě jako dobrý nápad, že? Ve skutečnosti ale nikdo neví, jakým směrem se trhy v následujících dnech, měsících a rocích vydají a to, co se nám zdá, jako dobrý nápad, může být ve skutečnosti pravý opak. Po propuknutí pandemické krize většina odborníků předpovídala návrat akciových trhů k normálu v horizontu několika let…netrvalo to ani jeden celý rok. Pokud tedy ani ti největší profesionálové nedokáží přesně odhadnout chování trhů, má smysl se snažit o nějaké časování?

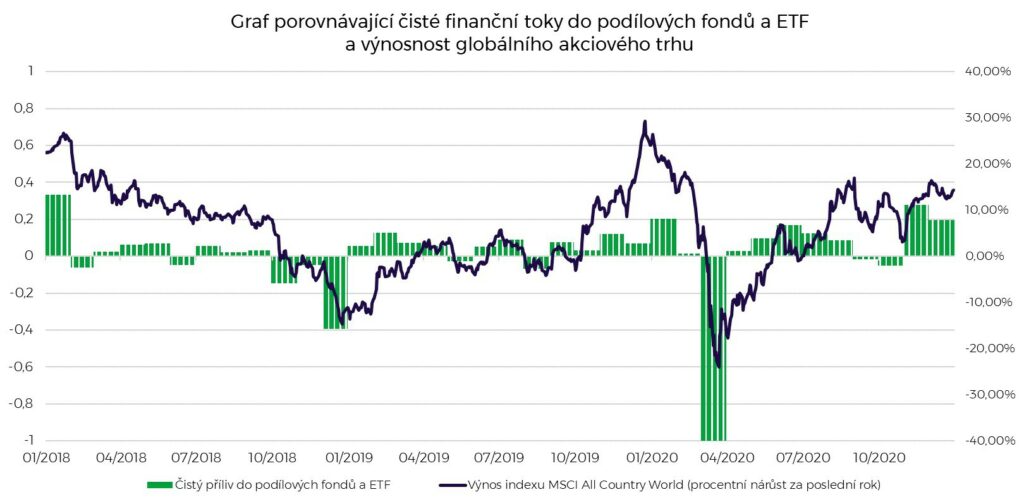

Pokud se podíváme do historie, vidíme, že velké fluktuace trhů vedou ke konzistentně špatnému chování investorů. Když jsou ceny vysoko, peníze od lidí přitékají na kapitálové trhy. Naopak když jsou ceny nízké, lidé peníze vybírají a prodávají tak často „za levno“. Na grafu níže vidíme porovnání vývoje globálních trhů (spojitá linka, pravá osa), měřeným indexem MSCI All Country World, což je běžně používaný benchmark pro vývoj situace na globálních akciových trzích, s čistými přítoky peněz do akciových podílových fondů a ETF (histogram, levá osa) za poslední 3 roky.

* zdroj dat Investment Company Institute

Ukazuje se, že při velkých výkyvech trhů mají lidé silné tendence investovat/vybírat peníze. Je velmi patrné jak při rostoucím trhu jsou přílivy peněz vyšší, než pokud je trh v záporných číslech. Lidé zkrátka při poklesech začnou panikařit při pohledu na jejich portfolio a místo toho, aby využili situace pro levné nákupy a tím tak navýšit svoje zisky, začnou prodávat a naopak ztratí mnohem více.

Takovéto emocionální chování lidem dlouhodobě snižuje výnosy, jelikož nakupují a prodávají ve špatný čas. A ano, jsou zde i lidé, kteří mají štěstí a nákup a prodej načasují vhodně, ale jsou to opravdu pouze šťastlivci. Podle studie výzkumné agentury DALBAR dosahoval investor do podílových fondů za posledních 15 let výnosu v průměru kolem 4,6 % ročně, přestože index S&P 500, rostl průměrně o 8,2 %.

Cesta, jak čelit těmto klasickým investičním chybám je stanovit si jasný plán pravidelného investování a držet se jej. Při investování s Portu klientům doporučujeme promyslet investiční cíl a horizont a nastavit si investiční plán. Pravidelné investování umožní vyhnout se chybně načasovaným nákupům. Současně se při pravidelných vkladech i udrží portfolio v souladu s původním rozložením aktiv díky rebalanci. (Více o tom, co je to rebalance s přečtěte ZDE). A přestože pravidelné investování může někdy vést k záporným výnosům, v delším horizontu se počet období s negativními výnosy výrazně snižuje.

Kromě pravidelného investování je ještě důležité zmínit trpělivost. Buďte trpěliví a nevybírejte peníze před zvoleným investičním horizontem jen na základě aktuálních výkyvů trhu. Je možné, že právě kvůli předčasnému výběru nedosáhnete požadovaného výnosu a nedosáhnete tak svého investičního cíle.

V Portu jsme si však vědomi toho, že lidskou povahu a vliv emocí při rozhodování je těžké jen tak měnit. Proto se snažíme důležitost pravidelnosti a konzistentnosti v dlouhodobém pasivním investování stále připomínat.

—————————————————————–

Na co si dát po přečtení tohoto článku pozor?

– Článek není investičním doporučením

– Historická výnosnost není nikdy zárukou budoucích výnosů

– Investice na kapitálových trzích jsou vždy rizikové

– Portu negarantuje dosažení výnosů z investice na kapitálových trzích

– Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.