Spoření na důchod se zdá být činností naprosto triviální. Ušetřené peníze ukládáme na spořící účet v domnění, že se nám peníze zhodnocují a my tak budeme mít v důchodu dostatek prostředků na bezstarostný život.

Realita spoření však není tak jednoduchá, jak se zdá. V dnešní době již není výhodné ukládat peníze pouze do banky, protože takto uložené finanční prostředky postupně ztrácejí svoji kupní sílu kvůli vyšší inflaci a nákladům na vedení účtu u banky. V České republice jsou úroky na spořících účtech opravdu mizivé (maximální úrok činí 1 % p.a.), a proto je potřeba učinit rozhodnutí, zda nevyužít potenciálu těchto peněz lépe pomocí investice. V obou případech je potřeba brát v potaz postupný růst cenové hladiny, který neustále snižuje reálnou hodnotu vámi naspořených peněz o zhruba 1-3 % ročně.

Jak funguje inflace

Pro pochopení rizika, kterému jsou Vaše příjmy vystaveny kvůli inflaci, je potřeba nahlédnout do jejího významu, historie a budoucího vývoje. Inflace je definována jako opakovaný nárůst většiny cen v ekonomice, roste tzv. cenová hladina (průměrná cena zboží). Míra inflace se počítá pomocí indexu spotřebitelských cen (Consumer Price Index = CPI), který může klesat ale většinou narůstá. Index spotřebitelských cen vyjadřuje cenovou hladinu jako průměrnou úroveň cen souboru (spotřebního koše) výrobků a služeb, spotřebovávaných průměrnou domácností. Spotřební koš tedy obsahuje v přesném poměru základní kategorie, jako jsou potraviny, cenu bydlení, benzínu aj. Pro každou kategorii se potom využívá několik cenových reprezentantů, tedy konkrétních výrobků, u kterých se sleduje cena. V následující tabulce jsou data indexu spotřebitelských cen v České republice od roku 2012 do roku 2016. Například položka vzdělávání poklesla v rámci celkového CPI, zatímco cena potravin a nápojů stále narůstá. Index spotřebitelských cen sleduje a spotřební koš každé dva roky reviduje Český statistický úřad (ČSÚ).

Tabulka 1 – Spotřební koš CPI ČR (2012-2016)

Výše zmíněné hlavní kategorie spotřebního koše se dále rozdělují do mnoha podkategorií. Hlavní kategorie Potraviny a nealkoholické nápoje měla v roce 2016 váhu 18,06 % a podkategorie Oleje a tuky měla 0,768 %. Oleje a tuky se dále dělí na tyto položky: Máslo (0,323 %), Vepřové sádlo a slanina (0,041 %), Jedlé oleje (0,199 %) a Rostlinné a ostatní tuky (0,206 %).

Pokud bychom se zaměřili na specifické položky, například máslo nebo lahvové výčepní pivo, můžeme pomocí spotřebního koše ČSÚ pozorovat i změnu spotřebního chování, tedy změnu procentuálního zastoupení těchto položek u spotřebitelů za posledních 5 let. Například váha másla ve spotřebním koši postupně rostla a naopak váha lahvového piva klesala. To může být způsobeno změnou ceny daného výrobku nebo změnou spotřebovávaného množství.

Graf 1 – Zastoupení másla ve spotřebním koši (2012-2016, v promile)

Graf 2 – Zastoupení piva ve spotřebním koši (2012-2016, v promile)

Inflace ve Spojených státech amerických

Co se týče indexu spotřebitelských cen v USA, základní hodnota CPI byla stanoveno na rok 1982, kdy byla jeho hodnota 100, což umožňuje snadnější kalkulace. Například CPI o hodnotě 158 by tedy znamenalo nárůst spotřebitelských cen o 58 % od roku 1982.

Graf 3 – Kumulativní nárůst cenové hladiny (CPI) v USA od roku 1913

Spojené státy americké jsou největší ekonomikou světa, s HDP přes 18 bilionů dolarů (400 bilionů CZK), čímž tvoří čtvrtinu světové ekonomiky. Akciový trh v USA s krátkodobými výpadky v období krizí nebo splaskávání spekulativních bublin v podstatě neustále roste, a proto byly i americké akcie zařazeny do našich Portu portfolií ve formě ETF kopírující index S&P 500, který obsahuje akcie největších amerických firem jako je Apple, Microsoft, Facebook či Amazon.

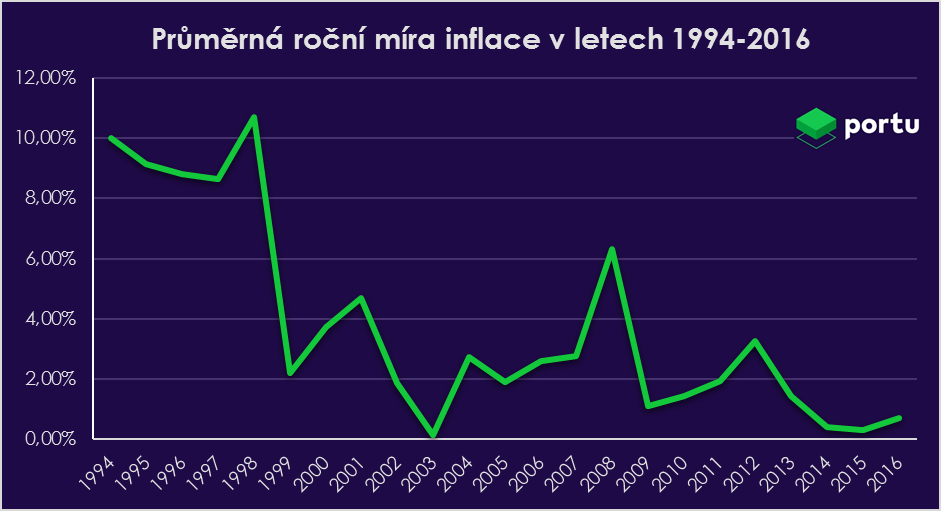

Inflace v České republice

Česká republika si prošla ve své krátké samostatné historii mnoha zásadními ekonomickými proměnami, které ovlivnily také její míru inflace. Tyto fluktuace indexu spotřebitelských cen lze vidět na následujícím grafu. V letošním roce nastalo zvýšení cenové hladiny o více než 2 % oproti minulému roku a lze předpokládat, že s posilováním ekonomiky bude i inflace nadále stoupat. Měnovou stabilitu v České republice hlídá Česká národní banka. K zabezpečení cenové stability volí centrální banka jeden z několika možných měnověpolitických režimů. ČNB zvolila režim tzv. cílování inflace v pásmu 1 – 3 procenta.

Graf 4 – Průměrná inflace v ČR

Dlouhodobé efekty inflace

Zda má inflace pozitivní či negativní vliv na ekonomiku a prosperitu státu, záleží na její míře a její dlouhodobé úrovni.

Deflace, což je negativní inflace, neboli snižování cen v ekonomice, je dlouhodobě nebezpečná pro ekonomiku. Toto nebezpečí vychází z neochoty občanů nakupovat, protože ceny klesají a oni vyčkávají na jejich další pokles. Dalším negativem deflace je fakt, že reálná hodnota dluhů narůstá. V této fázi deflace se dlouhodobě nacházelo Řecko.

I přesto, že většina populace vnímá inflaci negativně, nízký nárůst cen (1 -3 % ročně) má své výhody. Při mírné inflaci mají zaměstnavatelé možnost lépe pracovat s mzdami zaměstnanců. Produktivním zaměstnancům mohou mzdu zvýšit a méně produktivním zaměstnancům lze mzdu ponechat, a tím efektivněji řídit produktivitu. Stejně tak důležité je, že mírná inflace umožňuje firmám pracovat s cenou zboží a služeb. Na druhou stranu nárůst míry inflace přesahující 3 % spíše poškozuje ekonomiku, protože například znehodnocuje úspory.