Při porovnání slov pasivní a aktivní máme logicky pocit, že něco aktivní musí být lepší. Obvykle i v životě platí, že je výhodnější být aktivním člověkem. V investování to ale platit nemusí. Pasivní investování na základě historických dat dosahuje lepší výsledky a získává si stále větší popularitu. Jeho přínos pro běžné lidi vyzdvihují i mnozí ekonomové a investoři.

Aktivní investování

Aktivní investování v praxi představuje aktivní správu investovaného kapitálu. Aktivní správa si tedy vyžaduje firmu – správce, který bude vybírat společnosti nebo jiná aktiva, do kterých bude kapitál investovat podle určitých faktorů. Těmito faktory mohou být silné fundamenty, velký ziskový potenciál nebo jejich relativní podhodnocení.

Předpokladem pro takový způsob investování jsou bohaté znalosti a neustálé sledování finančních trhů. Aktivní správce musí mít důvěru svých klientů, že je pro ně schopen jejich peníze zhodnotit více, než by je zhodnotilo pasivní investování. To neznamená, že se mu musí podařit každý obchod, ale měl by mít pravdu častěji, než se mýlit. Tím, že se aktivní investování neustále pokouší zhodnotit kapitál více než dokáže průměr (pasivní investování), vyžaduje si aktivní správa vyšší náklady. Ty se promítají do vyšších poplatků, které musí hradit investoři.

Aktivní investování může mít i podobu samostatných nákupů akcií jednotlivce na vlastní účet, ale není rozumné se domnívat, že běžný investor dokáže sestavit takové portfolio, které bude porážet širší trh v dlouhodobém horizontu.

Pasivní investování

Pasivní investování je v současnosti reprezentované skrze ETF – fondy obchodované na burze. Portfolio manažer sestavuje a upravuje portfolio aktiv (např. akcií firem) na základě sledování určitého indexu. Tento index přitom může reprezentovat vývoj těch největších společností v zemi, kontinentu nebo na světě. Složení aktiv a jejich poměry v ETF odpovídají tomuto indexu a díky tomu kopírují i jeho růst.

Výhodou pasivního investování je fakt, že je oproti aktivnímu jednoduché a nízkonákladové. V praxi to znamená, že cílem ETF není vybírat ty správné firmy, ale investovat do společností, které reprezentují celý trh (např. S&P 500, Nasdaq 100, MSCI World,…). Tím, že pasivní investování nevyžaduje správu, bývá tato forma investování levnější kvůli nižším poplatkům. Pasivní investování je také oproti vlastní aktivní správě portfolia méně náročné a investory chrání před chybnými investičními rozhodnutími.

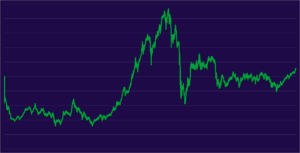

Vzestup pasivního investování

Pasivní investování rychle roste na popularitě. „Boom“ nastal hlavně v posledních 10 letech, přičemž v roce 2019 došlo k velkému obratu. Podle údajů z Bloombergu pasivně spravované fondy překonaly ty aktivně řízené podle hodnoty spravovaného majetku. Ke zvyšování jejich popularity pomáhá to, že investování do ETF fondů je stále dostupnější. Jednou z investičních platforem, která dokázala pasivní investování zpopularizovat v Česku a na Slovensku je Portu.

Pasivní investování poráží to aktivní

Člověk si při pochopení konceptu aktivního a pasivního investování často musí říkat „pasivní investování je levnější, ale aktivní investování díky zkušeným správcům má lepší zhodnocení“. To však není úplně pravda. Ve skutečnosti ani zdaleka.

Některé aktivně spravované fondy občas hlásí velmi dobré výsledky, které překonávají hlavní akciové indexy. Překonat takovýto index není nemožné, problémem však je, že podíl fondů, kterým se to daří pravidelně je jen velmi nízký. Data, která popisují nižší výkon aktivně spravovaných fondů pravidelně aktualizuje společnost S&P Global ve své studii SPIVA Europe Scorecard.

Z aktivně spravovaných evropských fondů (denominovaných v eurech) se během posledních 10 let podařilo překonat americký akciový index pouze 5 % (!) z nich. Trochu lepší výsledky měly aktivní fondy ve vztahu k evropským akciím. Za posledních 10 let dokázalo překonat evropský akciový index 17 % fondů. Jinými slovy: 95 %, resp. 83 % aktivně spravovaných fondů nedokázalo překonat výsledek akciových indexů, tedy pasivní správy. Opět připomínáme, že aktivní investování je přitom dražší než to pasivní.)

Proč pasivní investování překonává aktivní?

Snížené objemy obchodování spojené s pasivním investováním mohou vést k nižším nákladům pro investory. A co víc, pasivně spravované fondy si účtují nižší nákladové poměry jako většina aktivních fondů, protože šetří prostředky za správu a analytický výzkum. Pasivní investování též omezuje chyby lidského rozhodování a emocí, které ve všeobecnosti vedou k horším výkonům.

Pasivní investování v době krize

V současnosti určitě mnoho lidí zajímá, jak se pasivnímu investování daří v době nejistoty nebo dokonce krize. Zejména díky omezování chyb lidského rozhodování a stability portfolia, až na pár světlých výjimek, opět vychází pasivní investování lépe. To podporují i historické údaje z USA.

- V rámci korekce v polovině roku 1990 poklesl akciový index S&P 500 o 14,7 %, ale průměrný aktivně spravovaný fond poklesl o 17,9 %

- Při poklesu v létě 1998 klesl index S&P 500 o 19 %, zatímco průměrný spravovaný fond klesl o 22,2 %

- Agentura Standard & Poor’s ve své zprávě Indices Versus Active (SPIVA), dospěla k závěru: „Víra, že doba krize přeje aktivní správě, je mýtus. Většina aktivních fondů byla překonaná indexy během propadů v roce 2008. Krize v letech 2000 – 2002 vykázala podobné výsledky.“

________________________________________

Na co si dát po přečtení tohoto článku pozor?

– Článek není investičním doporučením

– Historická výnosnost není nikdy zárukou budoucích výnosů

– Investice na kapitálových trzích jsou vždy rizikové

– Portu negarantuje dosažení výnosů z investice na kapitálových trzích

– Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.