Vývoj finančních trhů obecně nelze předvídat, protože se skládají z rozhodnutí milionů subjektů. Nyní to však může platit dvojnásob. Nacházíme se v zajímavé situaci, kdy je obtížné předvídat, co se stane v následujících měsících.

Týdny plné pozitivních zpráv

Trhy byly v posledních týdnech zaplaveny pozitivními zprávami, což mělo pozitivní dopad na jednotlivé ekonomiky, ale i na samotné akciové trhy. Cena plynu v Evropě klesla pod 50 eur za MWh, a to díky nižší spotřebě v důsledku teplého počasí a dostatečným zásobám zkapalněného zemního plynu.

Cena kontejnerové přepravy prudce klesla na úroveň před pandemií. Světové ceny potravin rovněž klesají již několik měsíců v řadě. To vše jsou významné protiinflační tlaky, a přestože se tyto faktory pravděpodobně projeví ve spotřebitelských cenách o něco později, inflace v USA i v EU již zpomaluje.

Spotřebitelská inflace v eurozóně v lednu zpomalila na 8,5 % z prosincových 9,2 % a překonala tak odhady analytiků. Ve Spojených státech meziměsíčně zpomalila na 6,4 % z 6,5 %. Zdá se tedy, že vše jde podle plánu a USA by mohlo dosáhnout svého 2% inflačního cíle v roce 2024 a eurozóna v roce 2025. Nebo snad ne?

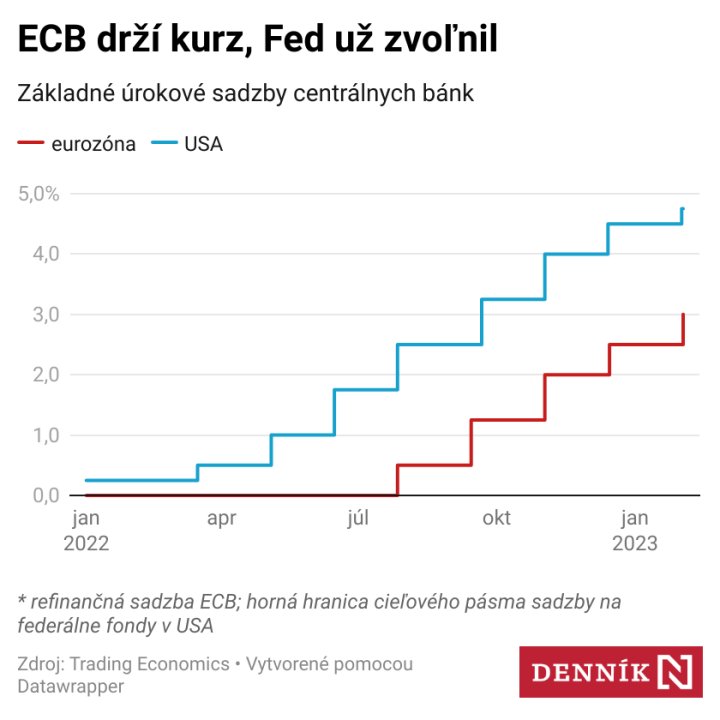

Lék centrálních bank na inflaci zatím funguje. Vyšší úrokové sazby mají tendenci zdražovat úvěry, což zpomaluje ekonomiku a v konečném důsledku snižuje inflaci. Poptávka po hypotékách klesla v posledním čtvrtletí roku 2022 v eurozóně nejprudším tempem v historii, což je přesně efekt vysokých sazeb. Růst cen a HDP v západních zemích také zpomaluje, ale pomaleji, než se očekávalo.

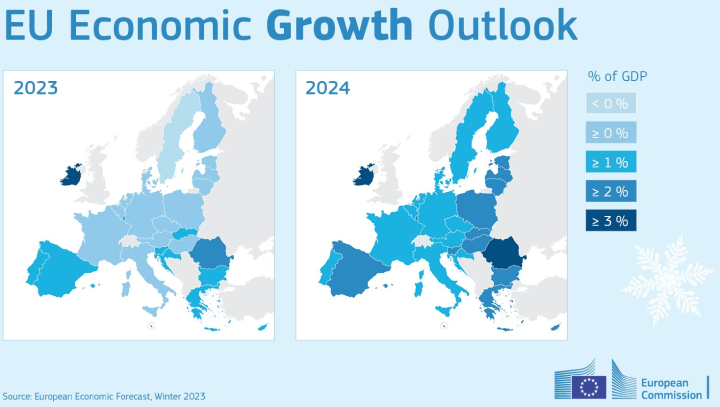

Ekonomiky USA i EU v současné době vykazují obdivuhodnou odolnost, stejně jako jejich trhy práce. Nezaměstnaných nepřibývá a na základě mnoha pozitivních zpráv se otevřeně hovoří o tom, že se USA a dokonce i eurozóna mohou vyhnout recesi.

Dobré zprávy přišly také z Číny. Důvodem bylo, že nejlidnatější země světa na čas upustila od své politiky nulové tolerance vůči Covidu-19. To pomohlo obnovit spotřebitelskou poptávku a maloobchodní prodej. Čínská ekonomika se nyní opět zvedá a těží z toho i globální ekonomika.

Také podniky jsou optimističtější. Růst podnikatelské aktivity v eurozóně se zvýšil na devítiměsíční maximum. Globální index nákupních manažerů S&P v únoru vzrostl na 52,3 bodu z lednových 50,3 bodu. Již druhý měsíc se tak pohybuje nad hranicí růstu a překonal odhady analytiků, kteří očekávali 50,6 bodu.

Dobré může být někdy špatné

Ač to zní zvláštně, silná ekonomika může někdy paradoxně znamenat problémy. Minulost nás naučila, že k „vyléčení“ z rostoucích cen muselo vždy dojít k trápení v podobě rostoucí nezaměstnanosti, nižší kupní síly obyvatelstva nebo hospodářské recese. To však dnes nezažíváme.

Lidé dnes nejsou propouštěni ani si tolik neutahují opasky. Vlády se naopak předhánějí v nápravě problémů, což jim situaci ještě více usnadňuje. Mnozí ekonomové i investoři se proto obávají, že silná spotřebitelská poptávka zabrání zkrocení inflace na žádoucí úroveň. Případně je straší možnost, že by se vysoká inflace mohla rychle vrátit.

Zde opět vstupují do hry centrální banky a jejich úrokové sazby. Aby se tomuto scénáři zabránilo, je možné, že jednotlivé země budou trvat na dalším zvyšování sazeb, a to i nad rámec původních očekávání.

To by byl nepříjemný zvrat, protože Fed po prudkých zvýšeních již zmírnil tempo a naposledy zvýšil sazby o 0,25 p.b. Po novém zvýšení však celých 21 % analytiků očekává, že by se Fed mohl vrátit ke zvýšení sazeb o 0,50 p.b. v rozmezí 5 až 5,25 %. Podle konsenzu analytiků by se zvyšování sazeb mělo právě v tomto pásmu ustálit, dokud inflace nedosáhne stanoveného 2% cíle. Silná ekonomika, trh práce a kupní síla obyvatelstva však tlačí centrální banky k dalšímu zvyšování sazeb nad původně očekávanou úroveň.

Vyšší sazby by měly zpomalit růst cen, ale také by zvýšily tlak na ekonomiku, na což by finanční trhy reagovaly negativně. Centrální banky tak mají v těchto týdnech těžký úkol a balancují na hraně. Musí se snažit snížit inflaci na bezpečnou úroveň, aniž by poškodily ekonomiky, což možná ani není zcela možné.

Co s tím dělat?

Možná jsme svědky bezprecedentní situace, kdy se z vysoké inflace a energetické krize můžeme dostat bez recese. Klíčovými faktory se ukáže být odolnost ekonomiky a trhu práce.

Na druhou stranu je také možné, že silná ekonomika, vládní pomoc a nízká nezaměstnanost pouze oddalují nevyhnutelné – recesi, po níž bychom se mohli opět odrazit k růstu, a to bez inflace.

Ať už je správná kterákoli z těchto možností, sázka na jednu z nich nemusí být správnou strategií. Jak jsme totiž napsali na začátku, vývoj finančních trhů nelze předvídat. To nedokážou ani ti nejlepší investoři s odděleními plnými analytiků. Rozhodně byste se o to neměli pokoušet ani vy. Nejlepší strategií je pravidelně investovat a využít tak poklesů na finančních trzích. K tomuto účelu lze využít například pasivní ETF v Portu, protože pasivní investování obvykle poráží investování aktivní. Historie nás naučila, že trhy se vždy odrazí ode dna, a pokud si troufáme na jednu předpověď, pak je to ta, že tentokrát tomu nebude jinak.

_______________________________________

Na co si dát po přečtení tohoto článku pozor?

– Článek není investičním doporučením

– Historická výnosnost není nikdy zárukou budoucích výnosů

– Investice na kapitálových trzích jsou vždy rizikové

– Portu negarantuje dosažení výnosů z investice na kapitálových trzích

– Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.