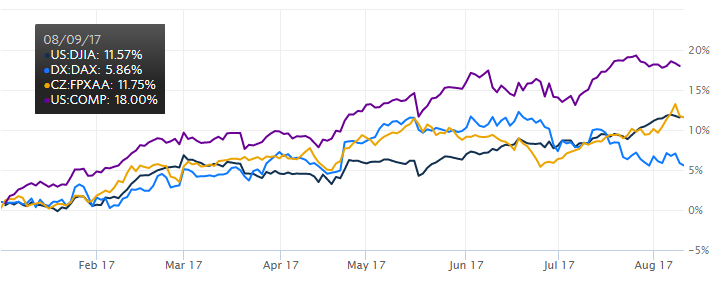

Vývoj na akciovém trhu pokračuje v pozitivním duchu, a to navzdory probíhajícím geopolitickým i ekonomickým změnám, jako je prezidentství Donalda Trumpa, Brexit, imigrační problémy v Evropě nebo ruské sankce. Daří se zejména americkým akciím, index Dow Jones (DJIA) od začátku roku přidal 11,6 %. Západoevropské akcie zaostávají, německý index DAX je k dnešnímu dni od začátku roku v plusu 5,8 %, ale už od poloviny června na rozdíl od Ameriky klesá. Pražský index PX za stejné období posílil o 11,7 %.

Tahounem růstu, zejména tedy toho ve Spojených státech, jsou akcie technologických firem. Index Nasdaq od začátku roku posílil o 18 %. Takový Facebook přidal od začátku ledna už více než 50 %, akcie společnosti Alphabet, pod níž patří Google, přidaly 19 %, akcie Microsoftu +16 %, akcie Apple + 39 %.

Vzhledem k tomu, že je akciový trh na vzestupu pouze s malým přerušením v období května 2015 až srpna 2016 už od roku 2009, jsou na denním pořádku debaty o možném přehřátí a načasování propadu trhů. Pojďme se seznámit s některými ukazateli, které mohou budoucí vývoj naznačit:

- sentiment Američanů: Spotřebitelská nálada amerických domácností měřená pravidelně agenturou Conference Board vzrostla na 121,1 bodů. Jde o nejvyšší úrovně za posledních 17 let. Index spotřebitelské důvěry je indikátorem ochoty domácností utrácet peníze.

- sentiment drobných investorů: S tím, jak index Dow Jones překonal další historické maximum 22.000 bodů, mírně vzrostl podíl drobných investorů očekávajících pokles (medvědí trh), na 32,3 %. I nadále ale převažují investoři očekávající růst akcií, je jich 33,7 %. Podíl neutrální investorů je 34,0 %. Vyplývá z týdenní zprávy AAII.

- divergence na trzích: Zatímco americké akcie posilují na historická maxima, v Evropě indexy za poslední týdny přinejlepším stagnují. Divergence ve vývoji je patrná i sektorově, technologický Nasdaq zpomalil, zatímco tradiční akcie v indexu Dow Jones posilují. Rozdílný vývoj zaznamenáváme také u akcií velkých firem a tzv. small-caps (index malých firem Russell 2000 od začátku roku přidal jen 2,9 %).

- výsledky společností: Zisky velkých amerických firem vzrostly ve druhém čtvrtletí o 12 %. Až 65 procent společností překonalo svými výsledky odhady analytiků.

- volatilita na trzích: Tzv. index strachu VIX měřící volatilitu na trzích je na historicky nejnižších úrovních. Od začátku roku dokonce poklesl o 26 % na hodnotu 10,4 bodu. V době krize v roce 2008 dosahoval hodnoty 80,8 bodu.

- měnová politika: Další zvýšení úroků americkým Fedem se čeká v prosinci. Stejně tak by letos měla omezit kvantitativní uvolňování ECB. Období stimulace ekonomiky měnovou politikou tak je zřejmě u konce i v Evropě.

Názory analytiků na trhu jsou různé, zaznamenávám však převahu těch, kteří výrazný a prudký propad akcií v letošním roce neočekávají.

Například Giles Keating, šéf Werthstein Institute a bývalý vedoucí analytik Credit Suisse, se domnívá, že nás čeká v dohledné době 2 měsíců „korekce“ v podobě zhruba 10% poklesu. To ale podle Keatinga nemusí znamenat konec býčího trhu.

Podobně situaci vidí i analytici JPMorgan, kteří očekávají na konci léta 8 – 10% pokles trhů. Varovnými signály je údajně divergence na trzích, kdy technologické akcie již začaly stagnovat, zatímco tradiční, například finanční akcie ještě posilují.

Minimálně do konce roku 2017 by měl býčí trh pokračovat i podle stratéga Jima Paulsena. „Máme plnou zaměstnanost a rostou reálné mzdy… přičemž se nezhoršuje inflace a úrokové sazby…a pokud bude taková situace pokračovat, může trvat býčí trh pořád,“ tvrdí Paulsen.

Poněkud odlišná je situace na dluhopisových trzích, které zaznamenávají býčí trh zhruba posledních 30 let. Protože období nízkých úroků nastavených Fedem a ECB nemůže trvat do nekonečna, je jasné, kam dluhopisy zamíří, říká bývalý guvernér Fedu Alan Greenspan. Pokud tato bublina na dluhopisových trzích praskne, může to mít dopad i na akcie.

A nakonec zajímavý názor má i Nouriel Roubini, známý americký ekonom, který předpověděl hypoteční krizi v roce 2008. Podle něj pouhý 1,9% růst americké ekonomiky nekoresponduje s prudkým vzestupem akciového trhu. Ten těží z nízké inflace, nízkých úrokových sazeb a oslabení dolaru a nereflektuje reálné ekonomické fundamenty. Tržní korekce je tak nevyhnutelná, uzavírá Roubini v článku publikovaném v rámci Project Syndicate.