Primárním cílem každého investora je zhodnocení finančních prostředků, čímž se snaží dosáhnout finanční nezávislosti v blízké či daleké budoucnosti. Klíč k této cestě je však zahalen mnohými falešemi a úskalími, které se snaží investorovi „pomoci“, zatímco ve skutečnosti dělají přesný opak.

Poskytovatelé kreditních karet a úvěrů nám vnucují, že každý by si měl dovolit popustit uzdu spotřeby, nehledět na úspory, popřípadě si půjčit a užít si trošku luxusu. Zároveň také neustále narůstá tlak ze strany společností propagujících produkty, jako jsou parfémy, oblečení čí dopravní prostředky. Proč by měl člověk šetřit peníze, když je může utratit za trendy produkty, které ho na společenském žebříčku posunou vzhůru. Podobně zavádějící jsou i sliby sázkových společností, které tvrdí, že si stačí „zahrát“ a o finanční budoucnost máme postaráno.

Mělo by být jasné, že ani jedna z těchto rad není správná, co se týče zdravého finančního úsudku.

Jediná osoba, která je zodpovědná za váš finanční úspěch, jste vy. Ne vaši rodiče, váš zaměstnavatel, ani vaše banka. Pokud se rozhodnete tuto zodpovědnost předat někomu jinému, limitujete se tím, že pokud vámi svěřené peníze padnou do špatných rukou, může se stát, že o ně naprosto přijdete.

Finanční gramotnost

Finanční vzdělanost je prvním krokem k finanční nezávislosti. Investor by měl být obeznámen s často používanými finančními pojmy, jako je ETF, akcie, dluhopis či index. Pokud s investováním začínáte, zdá se, že je toho opravdu mnoho, na většinu pojmů jste však pravděpodobně narazili v běžném životě. Výše zmíněné jsou pouze základní pojmy, které by měl opravdu každý investor znát.

Cesta k finanční nezávislosti není cestou jednoduchou. Člověk se musí neustále vzdělávat, aby držel krok s nejnovejšími finančními a ekonomickými inovacemi. Prvním krokem je tedy edukace. Druhým krokem je využití těchto znalostí v každodenní praxi.

Finanční plán

S využitím vašich finančních znalostí je potřeba vytvořit si finanční plán, kterého se budete držet. Dalo by se to přirovnat k investorské bibli. Při investování je důležité držet se jedné investiční strategie a i přes krátkodobé propady nejednat zbrkle a nepodléhat emocím.

Při tvorbě finančního plánu je potřeba stanovit si krátkodobý (do jednoho roku), středně dlouhý (1-5 let) a dlouhodobý (5 let a více) plán. Tyto plány berou v potaz, čeho chcete dosáhnout v budoucnu, a zároveň jsou jistým milníkem, kterého se držíte a kterého se snažíte dosáhnout. Díky těmto investičním cílům je investice jednodušší, protože má člověk jasnou představu o tom, kolik musí šetřit a za jak dlouho onoho cíle dosáhne a nešetří takzvaně naslepo.

Peněžní tok (Cash flow)

Peněžní tok je rozdíl mezi příjmy a výdaji, a u jednotlivce popisuje jeho schopnost ušetřit peníze. Nezáleží na tom, kolik peněz měsíčně vyděláte, důležitější je, co s nimi uděláte. Pokud vrcholný manažer utratí celou svou výplatu za dobré jídlo, pití a nájem bytu v centru Prahy, je na tom z hlediska cash flow stejně, jako člověk s minimální mzdou, jehož mzda padne na stejné věci v nižší cenové kategorii. Vyššího peněžního toku lze docílit různými způsoby. Mezi ně patří:

1. Zvýšení příjmu

Z pohledu zaměstnavatele je zvýšení platu jednotlivých zaměstnanců velký náklad, a proto se to ne vždy děje samo od sebe. Na druhou stranu je však potřeba se zamyslet, jestli za svou práci nebo jako profesionál ve svém oboru získáváte správné finanční ohodnocení. Vyšší mzdu může odůvodnit třeba kariérní růst. Ke kariérnímu růstu může vést zlepšení znalostí, praktických dovedností či certifikát nebo nějaký kurz, který vás posune o krok napřed před ostatní. Možností, jak přesvědčit zaměstnavatele, že si zasloužíte více peněz je hodně, a je na vás, jakým způsobem toho docílíte. A pokud možnost kariérního růstu u vás v zaměstnání není, je potřeba začít uvažovat o změně pracovní pozice.

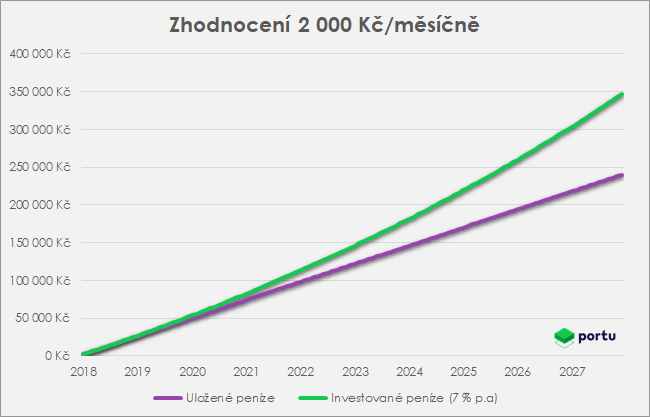

I malý posun mzdy nahoru může mít totiž vlivem časové hodnoty peněz velký význam. Představte si třeba, že byste vkládali dodatečných 2 000 korun, tj. 24 000 Kč ročně, které získáte tím, že si polepšíte v zaměstnání, do Portu. Trhy historicky v dlouhém období v průměru rostou ročně o 7 – 12 %, v závislosti na tom, jak je namíchaná akciová a dluhopisová složka investice k sobě. Pravidelným měsíčním vkladem 2 000 Kč do Portu můžete za 10 let získat třeba 350 000 Kč. To by odpovídalo nárůstu hodnoty vkladů o více než 45 %.

Graf: Zhodnocení investice 2000 Kč měsíčně po dobu 10 let se 7% zhodnocením v porovnání s tradičním spořením

2. Snížení vašich finančních závazků

Mít vysoký příjem je sice hlavním způsobem, jak zvýšit svůj peněžní tok, avšak je více faktorů, které je potřeba vzít v potaz. Mezi tyto patří i snížení finančních závazků, mezi které patří dluhy či hypotéky. Již v minulosti jsme zmínili, jak ušetřit peníze každý den, či se zeptali, zda spoříte více, než kolik utrácíte za kafe. Pokud snížíte výdaje, nebude potřeba zvyšovat příjem, abyste dosáhli vyššího pozitivního cash flow, nicméně je nutné si zároveň užívat života a nežít jen o „chlebu a vodě“, a proto je potřeba najít ideální hranici mezi chytrým šetřením financí a dostatečnou životní spokojeností. Tuto hranici má každý jinak, a tomu bude odpovídat i cash flow jednotlivců.

3. Zvýšení zainvestovaných peněz

Jednou z dalších variant, jak zvýšit zejména budoucí cash flow, je snížení množství peněz, které necháte ležet ladem. V minulosti jsme již probrali rozdíl mezi spořením a investováním. Pokud vám peníze leží na bankovním účtu, každým rokem ztrácí na hodnotě. Tato ztráta je kvůli inflaci průměrně 2 % ročně a ve chvíli, kdy peníze zainvestujete, máte šanci na výrazné zhodnocení, podle míry rizika a délky časového horizontu investice. (Čím delší období, tím větší pravděpodobnost výrazného zhodnocení).

Úspěch ve finančním světě není věcí, která se dá vyčíst z jednoho článku nebo knihy. Je potřeba mnoho let praxe, úspěchů, ale i chyb, ze kterých se člověk musí poučit, protože i ti nejzkušenější investoři byli jednou na dně nebo přišli o část svých investic. Je proto důležité nespekulovat, neustále se vzdělávat a dívat se na finance a investování z více úhlů pohledu, protože nikdy není správný jen jeden.

Na co si dát po přečtení tohoto článku pozor?

– Článek není investičním doporučením

– Historická výnosnost není nikdy zárukou budoucích výnosů

– Investice na kapitálových trzích jsou vždy rizikové

– Portu negarantuje dosažení výnosů z investice na kapitálových trzích

– Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás dostupné tématické investování? Vyplňte si náš investiční dotazník a my vám poradíme.