Trhům se v poslední době nedaří tak dobře jako v minulosti a velké ekonomické celky (USA, EU) dokonce očekávají recesi a zvýšení nezaměstnanosti. Kdy se situace změní? A co nás v budoucnu čeká? Hned na začátku musíme říci, že my, ani nikdo jiný, nemáme křišťálovou kouli a v této nejisté době nelze s jistotou předvídat budoucnost. Je však možné hledat historické paralely.

Shrnutí událostí

Inflace se v západním světě vymkla kontrole a nepříjemně vysoko šplhá i v Evropské unii. V lednu letošního roku činila inflace 5,6 %, v květnu 8,8 % a v říjnu plných 11,5 %. Evropská centrální banka na rostoucí inflaci zpočátku příliš nereagovala, obávala se totiž zdražení dluhopisů jižních států EU a finančních problémů, do kterých by se tyto státy mohly dostat. To se však v červenci změnilo a už i ECB zvyšuje úrokové sazby, aby inflaci zkrotila. Evropa se zatím recesi vyhýbá, ale meziroční růst HDP v EU i v eurozóně se ve 3. čtvrtletí zpomalil na 2,1 %, resp. na 2,4 %, po loňských 4,3 %. Nezaměstnanost však dosáhla rekordního minima na úrovni 6,5 %, a to navzdory polevujícímu tempu ekonomiky.

V lednu byla inflace v USA na 7,5 %, na vrchol dosáhla v květnu, kdy se dostala na 8,6% a nyní se vrátila zpět na původní úroveň, a to na 7,7 %. Fed zareagoval poměrně rychle a zatím se mu daří mít inflaci pod kontrolu. První zvýšení přišlo na přelomu února a března a od té doby ve zvyšování sazeb nepolevují, naopak jej stupňují. Umožňuje jim to i skutečnost, že HDP USA vzrostl ve třetím čtvrtletí o 2,9 %, což je více, než se očekávalo. Svou roli hraje i nízká nezaměstnanost.

Inflace v ČR roste rychleji než v EU a USA. V březnu překročila dvojcifernou hranici, od té doby míra inflace roste a v listopadu dosáhla 16,2 %. Tomuto poklesu ze zářijových 18 % pomohla vládní úsporná opatření pro domácnosti ve formě příspěvku na energie, což se promítlo ve snížení cen elektřiny. České hospodářství ve třetím kvartálu meziročně rostlo tempem 1,7 % a nezaměstnanost se oproti druhému kvartálu snížila na 2,2 %.

Krátkodobý výhled

Z makroekonomického hlediska čeká USA i EU další zvyšování úrokových sazeb. To bude škrtit světovou ekonomiku, která by se ale měla recesi vyhnout. Podle nejnovějších prognóz by se do recese nemusely dostat ani Spojené státy americké, což však neplatí pro EU. Zatím nevíme, jak vážná recese bude, a jak dlouho bude trvat, ale s každým dalším zvýšením sazeb je to pravděpodobnější.

Recese se totiž projeví sníženou chutí spotřebitelů utrácet, což se promítne do nižšího zisku společností. Ty však současně neinvestují tolik jako dříve, a to z důvodu nižší spotřebitelské poptávky a vyšších úrokových sazeb z úvěrů. V důsledku toho ekonomika stagnuje. V tuto chvíli je již standardní (hypotetická) recese započítána do ocenění cenných papírů a neměla by způsobit výrazný pokles.

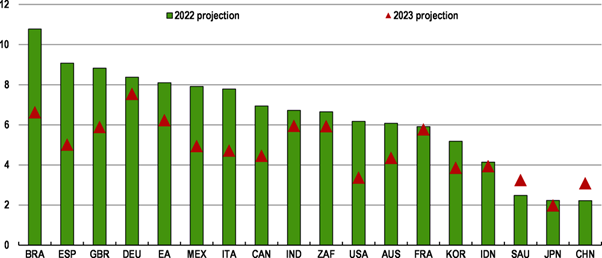

Projekce zvyšování úrokových sazeb v jednotlivých státech na roky 2022 a 2023.

Podle prognózy OECD se v eurozóně úroková sazba v prvních měsících příštího roku ještě několikrát zvýší, a to až na 4 %. Poté se očekává, že úrokové sazby zůstanou na stejné úrovni po delší dobu, aby se inflace snížila na požadovanou úroveň 2 %. Problémem však je, že odhad inflace na příští rok je v současné době 6 %, což je daleko od požadovaných 2 %.

Projekce výše úrokových sazeb v jednotlivých státech na roky 2022 a 2023.

Podobný vývoj se předpokládá i ve Spojených státech amerických. OECD předpokládá, že sazby dosáhnou svého maxima na úrovni 4,5 %, ale podle konsenzu analytiků v USA se budou v polovině příštího roku pohybovat mezi 4,75 % a 5,50 %. Stejní analytici očekávají, že Fed bude zvyšovat sazby po celý příští rok.

Dlouhodobý výhled – zlepšující se situace

Další vývoj bude záviset na vývoji inflace. V současné době se však zdá, že sazby budou vysoké po celý příští rok. To nemusí bránit růstu akciových trhů, ale co ho může brzdit, jsou odchylky od současné prognózy.

Dobrou zprávou však je, že inflace v USA se dostává pod kontrolu. Inflace v USA v říjnu meziročně vzrostla na 7,7 % a zpomalila tak ze zářijových 8,2 %. Tato zpráva překvapila analytiky, kteří očekávali růst spotřebitelských cen o 7,9 %, a povzbudila také investory. Známky toho, že inflace v USA by se mohla dostat pod kontrolu, vyvolávají optimismus, že Fed bude zvyšovat úrokové sazby pomaleji a ukončí jejich zvyšování dříve. To by znamenalo méně výrazné zpomalení ekonomiky a dřívější oživení trhů.

V EU je situace napjatější a složitější. Důvodem je především závislost na energetických komoditách z Ruska. To je ve srovnání s USA velká nevýhoda a růst evropských akcií je z velké části způsoben levnou energií. Ačkoli je zásah státu v podobě cenových stropů na první pohled přijatelným řešením, narušuje trh a vytváří potenciální problémy do budoucna. Panuje tak určitá nejistota ohledně evropských akcií, přestože jsou levnější než americké akcie. I v Evropě se však objevují pozitiva – jedním z nich je odhad Eurostatu, že inflace v eurozóně v listopadu klesla z 10,6 % na 10 %, což překvapilo investory i analytiky.

Kdy se tedy situace změní?

Po řadě negativních zpráv se začínají objevovat zprávy dobré. To však zatím nestačí k tomu, aby se situace změnila. Kdy změnu můžeme očekávat?

Historie ukazuje, že akcie po propadu opět rostou. Otázkou ale je, jak dlouho bude změna trendu trvat. Analytici společnosti Guggenheim Partners, kteří sledují trhy od roku 1945, uvádějí, že pokud trh klesne o 10-20 %, bude návrat na původní hodnotu trvat v průměru 4 měsíce. Průměrně však pokles trvá také 4 měsíce, což jsme letos snadno překonali, a je docela dobře možné, že se na hodnoty z konce loňského roku vrátíme za méně než 4 měsíce.

Finanční situace společností je však stále relativně dobrá. V USA i v EU sice spotřebitelé začínají šetřit, ale zdaleka ne tolik, jak se původně očekávalo. Pokud tedy dojde ke zkrocení inflace při pouze mírné recesi, lze očekávat rychlé přehodnocení hodnot cen akcií a jejich růst. Důvodem k opatrnosti ohledně optimističtějších prognóz může být Čína, která se jako druhá největší ekonomika světa potýká se sociálními, geopolitickými a hospodářskými problémy zároveň.

Vhodnou metodou, jak využít současnou situaci, může být například pravidelné pasivní investování, které ve většině případů předčí aktivní investování.

____________________________________

Na co si dát pozor po přečtení tohoto článku?

– Tento článek není investičním doporučením.

– Historické výnosy nejsou nikdy zárukou budoucích výnosů.

– Investování na kapitálových trzích je vždy rizikové.

– Portu nezaručuje dosažení výnosů z investice na kapitálových trzích.

– Nejste si jisti, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte náš investiční dotazník a my vám poradíme.