Po období vysoké inflace máme v Česku opět růst spotřebitelských cen na nízkých úrovních. V lednu 2024 dosáhla meziroční inflace podle Českého statistického úřadu 2,3 % a na podobných úrovních by se měla v nejbližší době udržet. Inflace navíc klesá také v ostatních zemích v Evropě i ve světě. Česká národní banka i další centrální banky tak začínají postupně snižovat své úrokové sazby.

Pokles úrokových sazeb se začíná promítat v produktech, které jsou navázané na jejich výši. Spořicí účty, ale i jiné podobné produkty jako Investiční rezerva přestávají být tak výhodné jako v nedávné minulosti. Centrální banky budou sazby dále snižovat a úroky tak budou dále klesat. Pro investory, kteří budou své finance potřebovat za delší dobu, přišel ideální čas porozhlédnout se po možnostech, jak si zajímavé výnosy zajistit i v budoucnu.

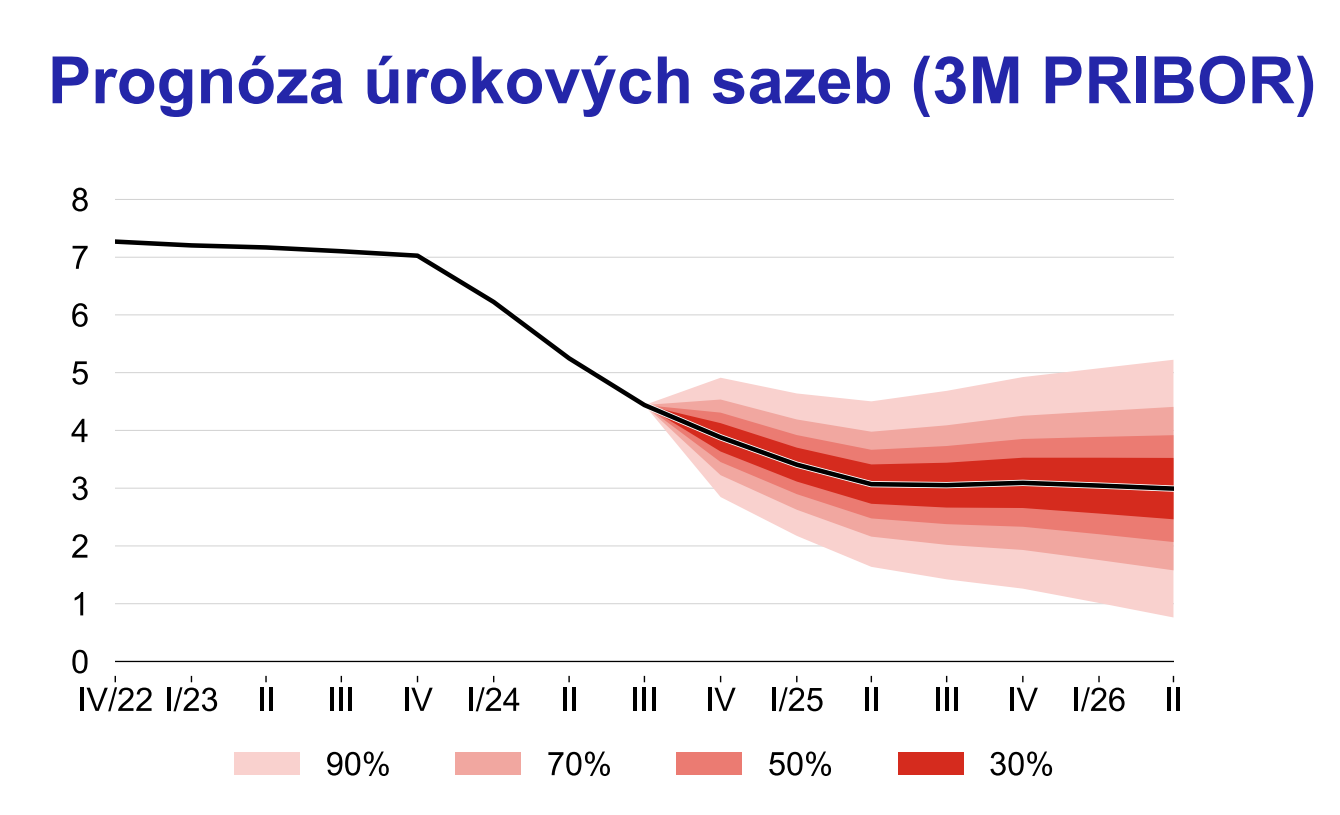

Podle predikce ČNB budou české úrokové sazby dále klesat.

Proč se snižují úrokové sazby?

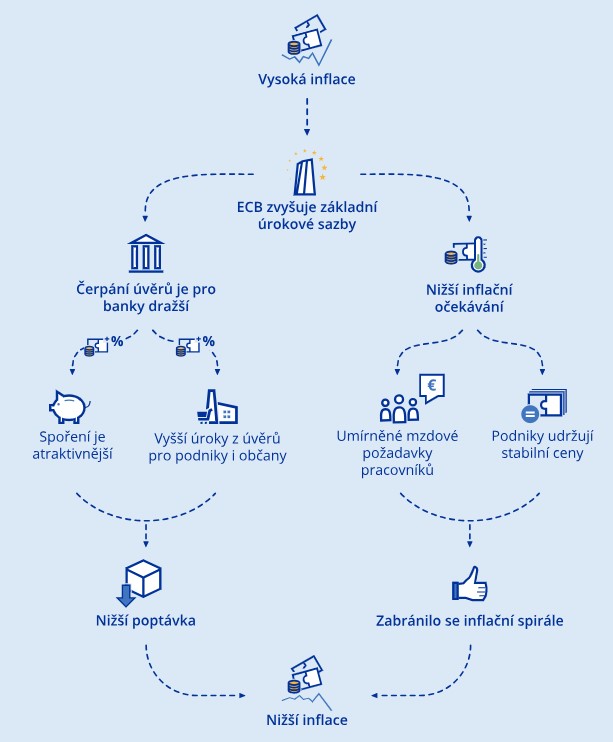

Pro správné pochopení se nejdříve podíváme na to, proč byly úrokové sazby do současné chvíle na vyšších úrovních. Výše úrokových sazeb je jeden ze základních nástrojů centrálních bank, jak bojovat s vysokou inflací. Centrální banky mají za úkol cenovou stabilitu, která je nejčastěji vyjádřena jako roční inflace ve výši 2-3 %.

Pokud je inflace nad inflačním cílem, centrální banky zvýší úrokové sazby. Zvýšením sazeb se zvyšují výpůjční náklady pro banky, podniky a spotřebitele. Zdražování peněz podnikům ztěžuje půjčovat si peníze na podporu růstu. Jednotlivci čelící vyšším úrokovým sazbám si začnou méně půjčovat a více spořit. Tím dojde k poklesu poptávky po zboží a službách, podniky začnou omezovat výrobu a v krajním případě i propouštět zaměstnance. Díky tomu dojde ke zpomalení ekonomiky, může přijít recese a časem dojde ke snížení inflace.

Zdroj: ECB

V současnosti se v Česku nacházíme v situaci, kdy je už inflace na běžných úrovních, a tak Česká národní banka úrokové sazby snižuje. Atraktivita spořicích účtů proto rapidně klesá. Češi jsou ale stále konzervativní národ a většina našich peněz leží na běžných a spořicích účtech. V současné době ještě nabízejí některé spořicí produkty na oko atraktivní výnos. Reálně však běžné ani spořicí účty peníze nezhodnotí, úroky na nich totiž v delším období nepřevyšují inflaci. Peníze ležící na běžných a spořicích účtech tak nemají v delším období šanci inflaci porážet.

Češi si tohoto nejsou vždycky vědomi, situace se ale zlepšuje, investiční gramotnost roste a lidé začínají ve velké míře využívat i dynamičtější formy investování, které inflaci dokážou porazit. Velmi oblíbené jsou ETF nástroje, tzv. indexové fondy, které umožňují pasivně investovat do celých trhů nebo sektorů. Češi také postupně přicházejí na to, že nemusejí chodit do bank, mohou využívat online investiční platformy, které nabízejí širší paletu služeb a nižší poplatky.

V prostředí klesajících úrokových sazeb bychom se měli nevyhnutelně posouvat od spořicích účtů směrem k dynamičtějším investicím, které dlouhodobě nabízejí slušný výnosový potenciál.

Podle čeho vybírat?

Pokud víte, že peníze nebudete potřebovat v krátké době, pro většinu lidí dává smysl investovat na kapitálovém trhu. Portfolio byste měli mít rozloženo mezi akcie, dluhopisy, přidat můžete také zlato nebo investovat do nemovitostí. Investovat do nich může jednoduše úplně každý. V Portu například skládáme portfolia na míru podle rizikovosti, jakou investor preferuje a investovat může již od 500 Kč.

Důležité je rozdělit své peníze podle toho, zda je budete potřebovat za kratší nebo delší dobu a k tomu zvolit vhodný nástroj. Na Investiční rezervě nebo spořicím účtu bych jako investor neměl mít velké objemy peněz, pokud je neplánuju v brzké době k něčemu použít. Pro toho, kdo na Investiční rezervu kvůli vysokému úročení přesunul větší objem peněz, může být zajímavou cestou prostředky postupně přesouvat do investic s dlouhodobě vyšším zhodnocením. Ideálně ještě předtím, než úrokové sazby klesnou, poté už může být na přesun pozdě.

Vhodným nástrojem pro tento přesun může být nově spuštěná funkce Pravidelné převody. Ta umožní zadat příkaz k automatickému přesunu části peněz z Investiční rezervy (nebo peněženky) do Portu portfolií nebo dalších investic třeba na týdenní nebo měsíční bázi.

Do čeho peníze investovat?

V případě, že plánujete investovat na delší dobu, nebojte se rizikovější investice. S větším rizikem je sice častěji spojena i větší volatilita hodnoty vaší investice, na druhou stranu ale můžete dosáhnout na vyšší potenciální výnos. Pokud byste se navíc báli toho, že se hodnota investice propadne ke konci vašeho investičního horizontu, zvolte si u vaší Portu investice funkci Chytré snižování rizika.

Pokud by někdo preferoval před investicí do akcií nebo dluhopisů raději investici do nemovitostí, ale nemá po ruce dostatečné množství peněz, nabízí se možnost investice do realitních fondů. Výhodou takového fondu je možnost investovat už v řádech sto korun a částku lze navíc vkládat opakovaně a pravidelně. Taková investice tak může být zajímavou součástí portfolia, protože zvyšuje jeho diverzifikaci.

Realitní fondy se nemusí zaměřovat pouze na klasické rezidenční bydlení ale mohou se specializovat na investice do komerčních nemovitostí. Hodně lidí již vlastní byt, dům, případně chalupu, a proto může být zajímavé logické, aby další investice směřovaly do jiného segmentu v rámci trhu s nemovitostmi. Investice do nemovitostních fondů je navíc jednoduchá a pohodlná, bez starostí o provoz, nutné opravy a nájemníky. Drobný investor má díky těmto fondům investovat do komerčních nemovitostí jako jsou nákupní centra a kancelářské budovy. Taková investice je pro běžného investora většinou nedostupná.

V období klesajících úrokových sazeb je dobré zamyslet se nad vaším finančním plánem a porozhlédnout se po alternativách, které zajistí udržení či dokonce růst hodnoty vašich financí v dlouhodobém horizontu. Chytří Investoři by měli přemýšlet o dynamičtějších formách investování, jako jsou akcie, dluhopisy, nebo nemovitosti, které mají potenciální vyšší zhodnocení. Ty se totiž v současnosti díky moderním investičním platformám a novým možnostem stávají dostupnější a snadněji realizovatelné pro běžnou veřejnost.