Investování je během na dlouhou trať a nejedná se o nástroj rychlého zbohatnutí. Kapitálové trhy, a zejména akcie, jsou v krátkém období volatilní, tedy jejich hodnota během roku může růst i klesat. V delším období se ale akciové trhy vždy vrátí k růstu.

Znalost historických výnosů akciových trhů vám pomůže při plánování vašich finančních plánů, od plánování odchodu do důchodu až po zjištění, zda je rozumnější si dům pronajmout, nebo koupit a bydlet ve vlastním. V tomto článku se proto podíváme na historické výnosy akciového indexu MSCI World a odpovíme si na otázku, pro jaký typ investic jsou světové akcie vhodné.

Výnosy akciového indexu MSCI World

Za loňský rok 2023 si index MSCI World připsal krásných 21,5 %. O rok dříve se ale propadl o 19,6 %. Výsledek za poslední dva roky tak ukazuje, co lidé, kteří na akciových trzích investují už delší dobu, dávno vědí. Hodnota akcií se v kratší době často mění. Pro delší horizont ale většina expertů správně říká, že zhodnocení se pohybuje v rozmezí 6 až 10 % ročně. To dokládají i indexy sledující akcie celého světa.

Naše analýza dat indexu MSCI World ukazuje, že od roku 1969 do roku 2023 mohli investoři získat v průměru roční zhodnocení ve výši 8,1 %. Běžný průměr ale nemusí být pro měření výnosu vhodný. Anualizovaný výnos (počítaný jako geometrický průměr) vychází pro stejné časové období 6,49 %.

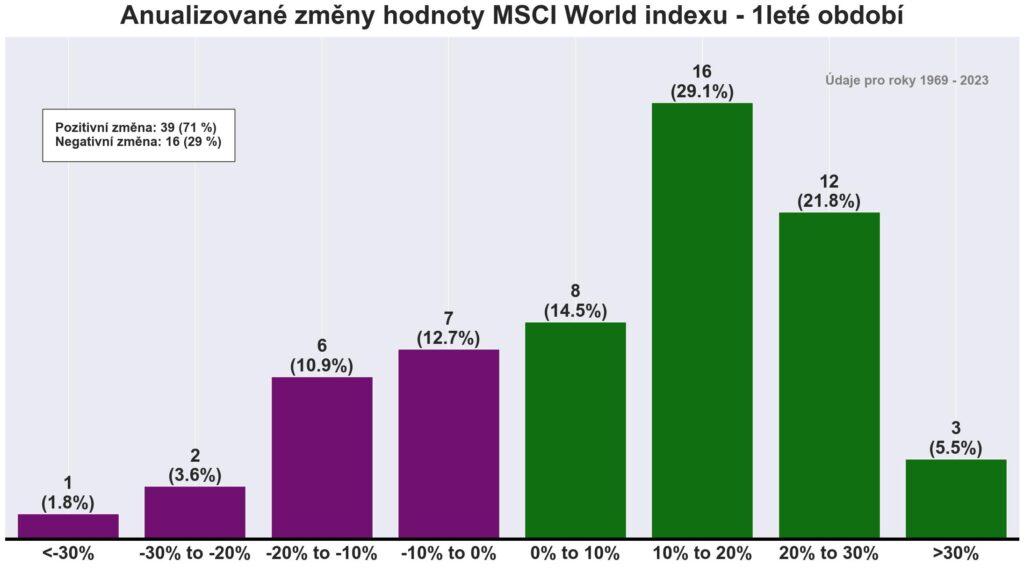

Růsty máme pochopitelně všichni rádi, jak často ale dochází k poklesu světových akciových trhů? Při sledování ročních změn došlo během 55 let k poklesu v 16 případech (29 %). Platí navíc, že menší propady jsou daleko častější než propady dramatické. O 20 % a více se MCSI World propadl pouze třikrát (5,4 %), naopak o méně než 20 % klesl v historii třináctkrát (23,6 %).

Růsty akciových trhů ale při pohledu s odstupem propady zastiňují. Akcie vzrostly v 39 z 55 let, tedy v celých 71 % času. A v takových případech navíc dosáhly často impozantních výsledků. Nejčastěji si světové akciové trhy připsaly roční zhodnocení od 10 do 20 %, a to v 16 případech, tedy 29,1 % času. Na druhém místě následuje roční růst o 20 až 30 % v celkem 12 letech (21,8 %) ze sledovaného období. V 8 případech (14,5 %) poté index vzrostl o 0 až 10 % a ve 3 případech (5,5 %) investory potěšil růst o více než 30 %.

Roční výnosy světových akcií ukazují, proč jsou investice do akcií vhodným nástrojem zejména při investování na delší dobu. Pokud peníze, které si plánujete odložit stranou, budete potřebovat za kratší dobu, jsou pro vás místo akcií vhodnější nástroje peněžního trhu. Ty často mohou pracovat třeba s úročenou hotovostí.

Investování jako dlouhodobá disciplína

Akciové trhy při pohledu na výsledky v jednotlivých letech zažívají divoké výkyvy. Nicméně s tím, jak začneme prodlužovat dobu, po kterou jsou finance zainvestované, se tyto výkyvy postupně snižují.

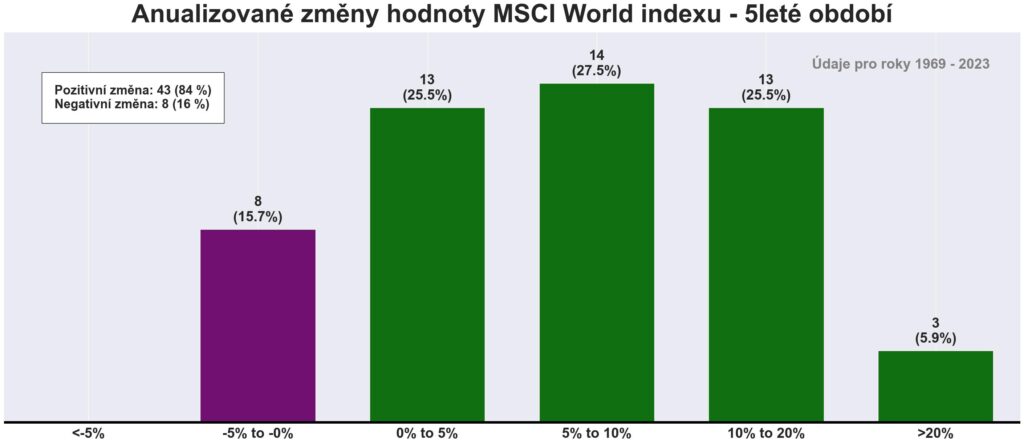

Uvažujme situaci, že jsme vždy na počátku roku zainvestovali určitou sumu a budeme sledovat, jak se hodnota vyvíjí s tím, jak dlouho na částku nesáhneme. Výslednou hodnotu poté vždy přepočítáme na průměrné roční zhodnocení (tzv. anualizujeme). Pokud bychom se na výnos investice podívali vždy po 5 letech, výsledek bude dramaticky odlišný od situace, kdy bychom investovali pouze na jeden rok. Pokud bychom se opět zpětně podívali na index MSCI World, na negativní výsledek bychom dosáhli v celkem 8 z 51 případů (16 %). A ani jedenkrát nebyl anualizovaný propad vyšší než 5 %.

Naopak v celých 43 pětiletých obdobích (84 %) bychom se dočkali pozitivního průměrného ročního zhodnocení. Výsledky ohledně toho, jak vysoký by byl dosažený zisk, jsou těsné. Ve 40 obdobích (78,5 %) z 51 bychom se dočkali anualizovaného zhodnocení 20 % nebo menšího, více než 20 % bychom vydělali ve 3 případech (5,9 %).

Při investování na období trvající kolem 5 let tak už dává smysl do portfolia zařadit i akcie. Neměly by ale tvořit většinu portfolia. Je tak vhodné zařadit i dluhopisy, nebo třeba zlato, nejlépe ve formě burzovně obchodovaných fondů (ETF).

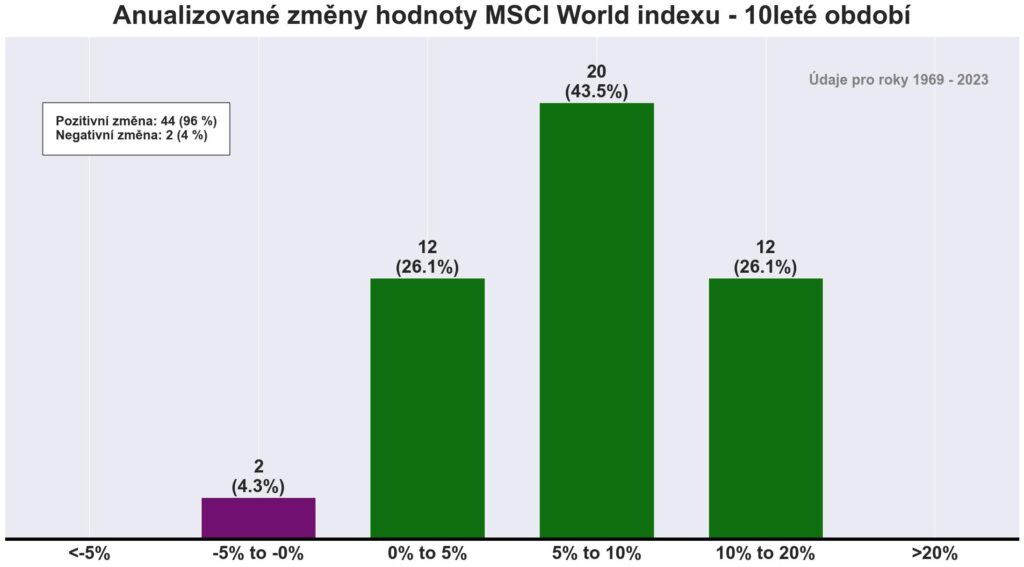

Čím delší zvolené období budeme investovat, tím nižší je pravděpodobnost, že na naší jednorázové investici proděláme. Při zvoleném příkladu a 10letém období bychom s negativním výsledkem skončili pouze ve 2 obdobích z 46 (4 %). Zjednodušeně řečeno je tak 96% pravděpodobnost, že nám naše investice vydělá. Při investici na 10 a více let už by tak akcie měly tvořit většinu portfolia.

Akcie v dlouhém období vítězí

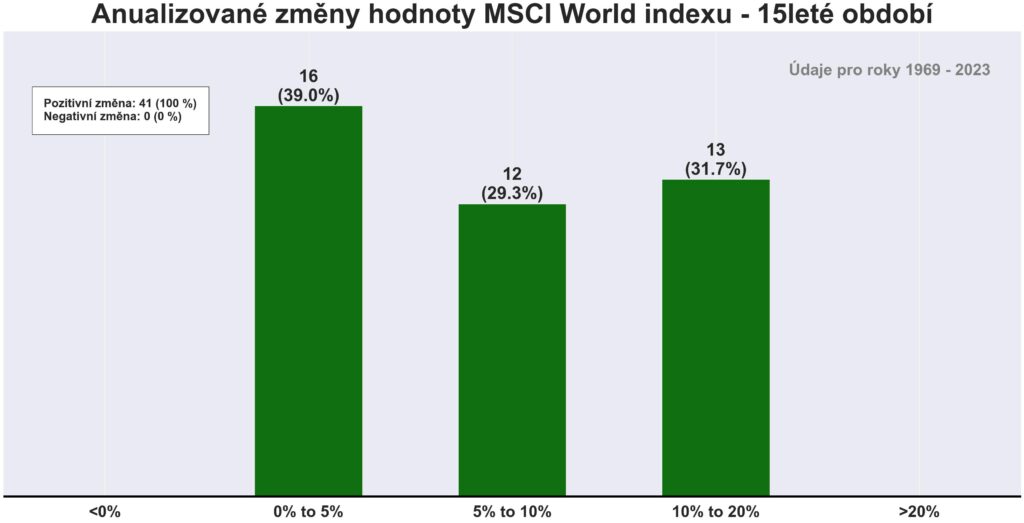

Zlom nastává, pokud bychom v našem příkladu, ak by sme finance zainvestovali na 15 let. V takovém případě bychom podle historických dat indexu MSCI World vždy dosáhli na kladné roční zhodnocení. Pravděpodobnost, že na takto dlouhém časovém období proděláte peníze, se podle historických dat rovná nule.

Zatím jsme se zaměřili pouze na jednorázové investice. Podle léty prověřeného přístupu byste ale měli investovat průběžně. Známá strategie „dollar cost averaging“ se v průběhu desetiletí prokázala jako možná nejlepší způsob investování. Tato strategie není nic jiného než průměrování ceny, investor posílá stejnou částku na pravidelné bázi – týdenní, měsíční, čtvrtletní nebo jiné. Nemusíte se tak stresovat tržními výkyvy, ale pouze si nastavit trvalý příkaz a na investici se podívat na konci zvoleného investičního horizontu.

Pokud tak investujete peníze na delší časové období, například na důchod nebo začnete dětem odkládat na vysokou školu při jejich narození, nemusíte se bát vytvořit investiční portfolio čistě z akcií. V takovém případě ale pamatujte na to, že by mělo být dostatečně diverzifikované. Spoléhat byste neměli pouze na jednotlivé akcie nebo sektory, ale složit si ho třeba z ETF kopírujících akciové indexy.

Na co si dát po přečtení tohoto článku pozor?

- Článek není investičním doporučením

- Historická výnosnost není nikdy zárukou budoucích výnosů

- Investice na kapitálových trzích jsou vždy rizikové

- Portu negarantuje dosažení výnosů z investice na kapitálových trzích

- Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.